Khuyến nghị mua dành cho cổ phiếu HPG

Theo Công ty Chứng khoán DSC, hết Quý 3/2024, dù duy trì đà tăng trưởng so với nền thấp năm ngoái nhưng KQKD của CTCP Tập đoàn Hòa Phát (HPG) đã có tín hiệu chậm lại so với quý liền trước. Cụ thể, doanh thu Quý 3 đạt 33.956 tỷ (+19% so với cùng kỳ năm trước, -14,2% so với cùng kỳ quý trước); lợi nhuận sau thuế (LNST) Quý 3 đạt 3.022 tỷ đồng (+51% so với cùng kỳ năm trước, -9% so với cùng kỳ quý trước).

KQKD Quý 3 chậm lại đúng theo dự phóng của DSC, dưới áp lực của giá bán thép xây dựng và HRC giảm và sản lượng tiêu thụ mùa thấp điểm ngành thép. Năm 2025, DSC dự phóng doanh thu và LNST lần lượt đạt ~175.000 tỷ đồng và 40.000 tỷ đồng, trong điều kiện sức cầu từ Đầu tư công và BĐS dân dụng tiếp tục phục hồi, đóng góp sản lượng từ dự án Dung Quất 2, giá HRC gia tăng 8-10% so với cùng kỳ năm trước.

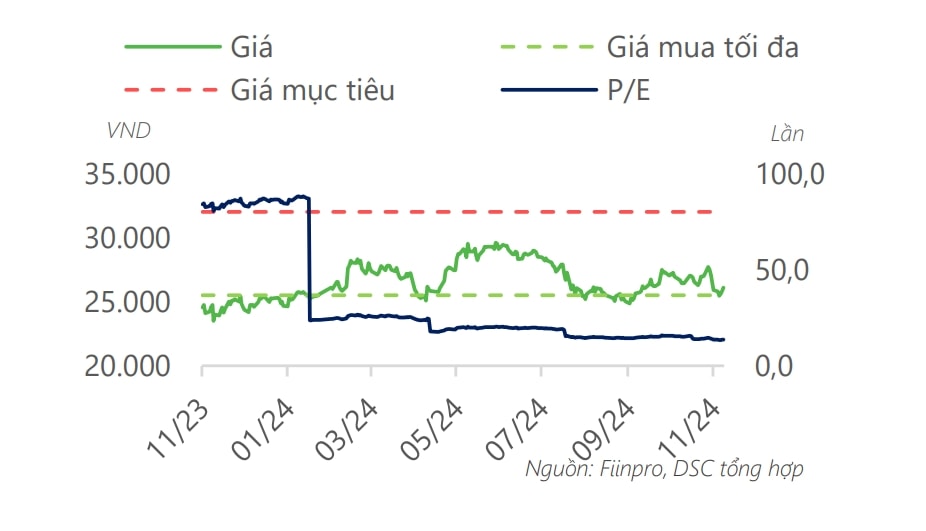

DSC giữ nguyên định giá cho cổ phiếu HPG cho năm 2025 là 32.000 đồng. Với vùng mua an toàn khoảng 25.000-26.000 đồng, tương đương với định giá P/B 1,4x lần.

Khuyến nghị mua dành cho cổ phiếu QNS

Cũng theo DSC, kết quả kinh doanh Quý 3 của CTCP Đường Quảng Ngãi (QNS) tương đối khả quan với doanh thu cải thiện ở cả hai mảng kinh doanh cốt lõi là mía đường và sữa.

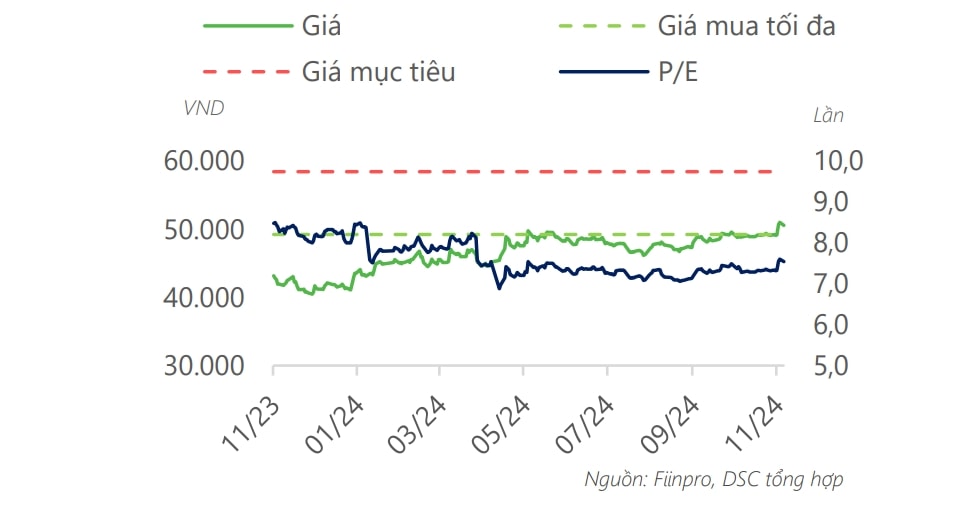

DSC nhận định, năm 2025 biên lợi nhuận của QNS sẽ cải thiện 100-150 điểm cơ bản so với năm nay nhờ các kỳ vọng: giá đường trong nước tăng nhẹ và tỷ giá hạ nhiệt giúp giảm chi phí nhập khẩu đậu nành. Ước tính, doanh thu thuần năm 2025 đạt 11.150 tỷ đồng (+4% so với cùng kỳ năm trước), lợi nhuận sau thuế đạt 2.309 tỷ đồng (+5% so với cùng kỳ năm trước). Mức giá mục tiêu năm 2025 cho cổ phiếu QNS là 58.400 đồng/cổ phiếu, tương đương mức P/E dự phóng là 9,3x lần.

DSC khuyến nghị nhà đầu tư giải ngân ở vùng giá an toàn 49.000-49.500 đồng/cổ phiếu.

Khuyến nghị mua dành cho cổ phiếu DXG

Theo Công ty Chứng khoán KB Việt Nam (KBSV), doanh thu quý 3/2024 của Đất Xanh (DXG) đạt 1.013 tỷ đồng (giảm 17%), lợi nhuận sau thuế của công ty mẹ ghi nhận 31 tỷ đồng (giảm 55%). Lũy kế 9 tháng năm 2024, doanh thu đạt 3.204 tỷ đồng (tăng 39%) và lợi nhuận sau thuế đạt 95 tỷ đồng (giảm 27%).

KBSV kỳ vọng hoạt động kinh doanh của DXG sẽ có sự khởi sắc hơn trong thời gian tới, cụ thể: Hoạt động môi giới duy trì đà hồi phục, đóng góp 1.228 tỷ đồng (+104% so với cùng kỳ năm trước) và 1.372 tỷ đồng (+12% so với cùng kỳ năm trước) vào doanh thu năm 2024-2025 và Mở bán dự án DXH Riverside từ nửa cuối năm 2025, đóng góp khoảng 24 nghìn tỷ đồng vào doanh số bán hàng của DXG năm 2025-2028.

KBSV ước tính doanh thu năm 2024 và 2025 của DXG đạt 4.744 tỷ đồng (+27% so với cùng kỳ năm trước) và 4.573 tỷ đồng (-4% so với cùng kỳ năm trước); LNST của công ty mẹ đạt lần lượt 162 tỷ đồng (-6% so với cùng kỳ năm trước) và 330 tỷ đồng (+103% so với cùng kỳ năm trước). Kết quả đến từ bàn giao dự án Opal Skyline, Gem Sky World và hoạt động môi giới hồi phục từ mức nền thấp của năm 2023.

Cổ phiếu DXG hiện đang giao dịch ở mức P/B 2025fw là 1.1x, thấp hơn so với P/B trung bình 5 năm là 1.3x. Dựa trên kết quả định giá, chúng tôi đưa ra khuyến nghị mua với giá mục tiêu 20.600 đồng/cổ phiếu, cao hơn 20% so với giá đóng cửa ngày 26/11/2024. Tuy nhiên, KBSV lưu ý rủi ro nếu thị trường hồi phục chậm hơn dự kiến và tiến độ mở bán các dự án mới tiếp tục chậm trễ sẽ ảnh hưởng đáng kể đến dòng tiền của DXG.