Tại Hội nghị Triển khai nhiệm vụ ngân hàng năm 2025 tổ chức ngày 14/12, Ngân hàng Nhà nước (NHNN) cho biết NHNN đã đạt bước tiến quan trọng trong xử lý các ngân hàng yếu kém. Trong năm 2024, hai trong số bốn ngân hàng 0 đồng đã được chuyển giao bắt buộc. Hai ngân hàng còn lại đang được trình cấp có thẩm quyền phê duyệt sớm phê duyệt trong năm 2024.

Trong quản lý hoạt động kinh doanh vàng, với sự quan tâm chỉ đạo của Chính phủ, các giải pháp đồng bộ của NHNN và sự phối hợp của các Bộ ngành liên quan, đến nay, mục tiêu cơ bản ban đầu là xử lý và kiểm soát chênh lệch giá vàng miếng SJC so với giá vàng thế giới trong biên độ phù hợp đã đạt được.

Theo báo cáo, tính đến 13/12, tín dụng toàn nền kinh tế tăng khoảng 12,5% so với cuối năm 2023. Tín dụng tập trung vào các ngành sản xuất, kinh doanh, lĩnh vực ưu tiên. Trong khi đó, mặt bằng lãi suất cho vay đã giảm khoảng 0,96%/năm so với cuối năm 2023.

Để tạo điều kiện thuận lợi cho các tổ chức tín dụng cung ứng nguồn vốn cho nền kinh tế, ngày 31/12/2023, NHNN đã giao toàn bộ chỉ tiêu tăng trưởng tín dụng năm 2024 cho các tổ chức tín dụng và thông báo công khai nguyên tắc xác định để tổ chức tín dụng chủ động tăng trưởng tín dụng.

Trong năm 2024, NHNN đã hai lần chủ động điều chỉnh chỉ tiêu tăng trưởng tín dụng cho các tổ chức tín dụng, vào ngày 28/8 và ngày 28/11, theo nguyên tắc cụ thể, đảm bảo công khai, minh bạch trong điều kiện lạm phát được kiểm soát tốt và để kịp thời đáp ứng vốn cho nền kinh tế, hỗ trợ phát triển sản xuất, kinh doanh.

Cụ thể, trong lần điều chỉnh gần nhất ngày 28/11, NHNN tiếp tục cấp bổ sung hạn mức tín dụng cho các ngân hàng đã sử dụng từ 80% hạn mức được cấp với quyết tâm hoàn thành mục tiêu tăng trưởng tín dụng 15%.

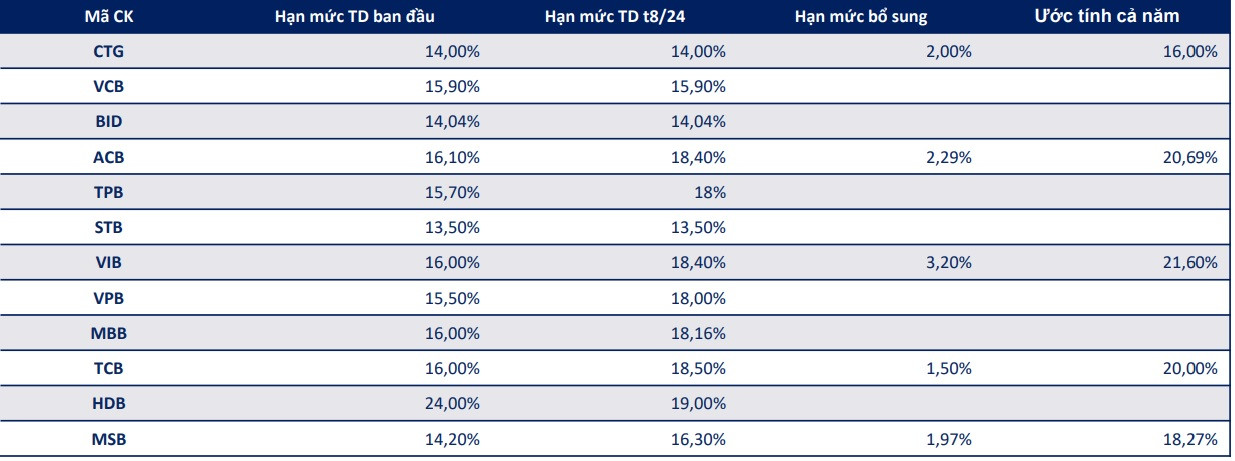

Dựa trên mức tăng trưởng tín dụng thực tế và chất lượng tài sản của các ngân hàng, theo báo cáo mới đây do Công ty Chứng khoán SHS phát hành, ước tính có 5 ngân hàng vừa được nới room tín dụng gồm: VietinBank bổ sung 2%, ước tính tăng trưởng tín dụng cả năm lên 16%; ACB bổ sung 2,29%, lên 20,69%; VIB bổ sung 3,2%, lên 21,6%; Techcombank bổ sung 1,5%, lên 20% và MSB bổ sung 1,97%, lên 18,27%.

Việc được cấp thêm room tín dụng giúp các ngân hàng nói trên mở rộng quy mô kinh doanh, khi mà nhu cầu tín dụng thường cao vào thời điểm cuối năm.

Thực tế, nhóm ngân hàng tư nhân, đặc biệt là nhóm cho vay doanh nghiệp, có tốc độ tăng trưởng tín dụng cao hơn nhóm ngân hàng quốc doanh. Các ngân hàng như Techcombank, HDBank hay LPBank đều vượt hạn mức năm và cũng đã được nới room tín dụng trước đó.

Trong nhóm ngân hàng tư nhân cho vay bán lẻ, VPBank tăng trưởng tín dụng 9% (55% hạn mức), khá thấp so với các ngân hàng thương mại khác trong nhóm. Lý do một phần đến từ việc VPBank tiếp tục chủ động giảm dư nợ trái phiếu doanh nghiệp (TPDN) khi 9 tháng đầu năm ghi nhận dư nợ TPDN giảm 47%, xuống 18.442 tỷ đồng sau khi đã giảm 20% trong năm 2023. Trong khi đó, cho vay khách hàng hợp nhất của VPBank tăng 12,2% (cùng kỳ 2023 tăng 19%).

Ngoài ra, theo báo cáo, dư nợ trái phiếu doanh nghiệp (TPDN) tại 27 ngân hàng niêm yết thời điểm cuối quý III/2024 là 173.546 tỷ đồng, giảm 10% so với đầu năm, chiếm 1,53% tổng dư nợ tín dụng.

Nhóm các ngân hàng quốc doanh có tỷ lệ nắm giữ TPDN khá thấp, dưới 1% tổng tín dụng. Trong nhóm ngân hàng tư nhân, ACB và VIB có tỷ trọng TPDN nắm giữ không đáng kể, LPBank thậm chí không nắm giữ TPDN.

Một số ngân hàng có tỷ trọng TPDN/tín dụng rất cao, đứng đầu là Techcombank (khoảng 5%), theo sau là TPBank, MB, HDBank, VPBank, Sacombank, OCB.

Tuy vậy, các ngân hàng này cũng đang giảm tỷ trọng nắm giữ TPDN. Kết thúc 9 tháng năm 2024, Techcombank giảm 31,2% so với cùng kỳ, giảm 21,9% so với đầu năm; TPBank giảm 23,7% so với cùng kỳ, giảm 0,49% so với đầu năm; MB giảm 14,1% so với cùng kỳ, giảm 9,78% so với đầu năm; VPBank giảm mạnh 52,8% so với cùng kỳ, giảm 47,21% so với đầu năm. Duy nhất HDBank tăng 79,65% so với cùng kỳ và tăng 31,82% so với đầu năm.