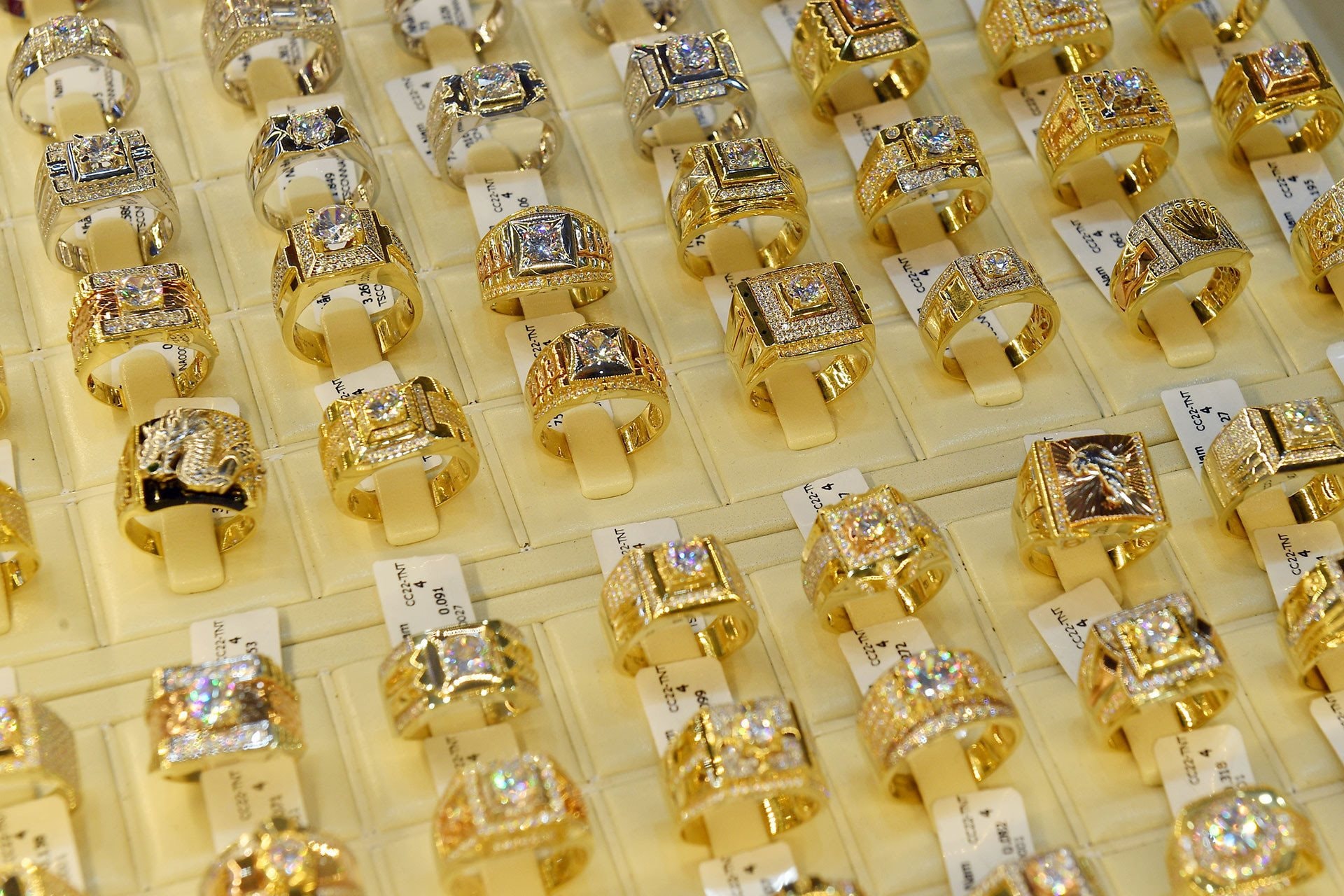

- Thị trường vàng 'nóng' cùng cuộc xung đột tại Trung Đông

Mặc dù đi xuống trong phiên giao dịch đầu tuần, song giá vàng phục hồi liên tiếp trong các phiên giao dịch liền sau đó. Điều này đã giúp vàng ghi nhận tuần lên giá thứ hai liên tiếp.

Cuộc xung đột tại Trung Đông là nhân tố chính chi phối thị trường vàng trong tuần qua. Giá vàng thế giới giảm trong phiên giao dịch đầu tiên của tuần (ngày 16/10), song vẫn ở trên ngưỡng 1.900 USD/ounce.

Ông Jim Wyckoff, nhà phân tích cấp cao tại chuyên trang về thị trường vàng Kitco Metals, nhận xét tình hình địa chính trị ngày càng trầm trọng ở Trung Đông có thể đẩy giá vàng leo lên ngưỡng 2.000 USD/ounce trong vài tuần tới. Trong khi đó, ông Everett Millman, trưởng bộ phận phân tích thị trường của công ty Gainesville Coins, nhận định cho đến khi giảm leo thang xung đột tại Israel, giá vàng sẽ dao động quanh mức 1.900 USD/ounce.

Còn ngân hàng Commerzbank cho rằng nếu xung đột này không leo thang, khả năng tăng giá thêm nữa của vàng có thể bị hạn chế, khi Mỹ có thể giảm lãi suất muộn hơn dự đoán. Ngân hàng này dự đoán giá vàng sẽ ở mức 1.900 USD/ounce vào cuối năm nay và 2.100 USD/ounce vào cuối năm 2024.

Được xem là kênh phòng ngừa rủi ro khi có bất ổn chính trị và tài chính, vàng đã tăng giá hơn 4% trong tháng 10 này.

Căng thẳng gia tăng ở Trung Đông liên tục thúc đẩy nhu cầu mua vàng để bảo toàn tài sản, trong khi bình luận từ Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Jerome Powell khiến thị trường hy vọng rằng Fed có thể tạm dừng tăng lãi suất. Đó là lý do khiến vàng tăng giá liên tiếp trong 3 phiên (17-19/10). Edward Moya, nhà phân tích thị trường cấp cao tại OANDA, nhận định rằng có quá nhiều rủi ro đối với triển vọng của nền kinh tế và điều này có thể sẽ hỗ trợ giá vàng.

Tới phiên giao dịch cuối tuần ngày 20/10, giá vàng tiếp tục leo dốc và hướng tới tuần tăng thứ hai liên tiếp, khi tâm lý lo ngại về nguy cơ leo thang trong cuộc xung đột ở Trung Đông đã làm tăng sức hấp dẫn của vàng với vai trò là “nơi trú ẩn an toàn”.

Kết thúc phiên 20/10, tại sàn giao dịch hàng hóa COMEX của Mỹ, giá vàng giao kỳ hạn tăng 0,7%, lên mức 1.994,40 USD/ounce.

Tính chung cả tuần qua, vàng tăng giá 2,5% và kể từ khi xung đột nổ ra cho tới nay, giá vàng đã tăng gần 160 USD/ounce. Phillip Streible, chiến lược gia trưởng về thị trường tại Blue Line Futures, công ty có trụ sở tại Chicago (Mỹ) dự đoán, nếu xung đột ở Trung Đông leo thang, giá vàng sẽ vượt qua mức 2.000 USD/ounce.

Tâm lý của các nhà giao dịch cũng bị chi phối bởi những nhận định của Chủ tịch Fed Jerome Powell trong ngày 19/10, khi ông để ngỏ khả năng tiếp tục nâng lãi suất, nhưng cũng lưu ý đến những rủi ro mới nổi và cảnh báo rằng cần phải hành động thận trọng. Lãi suất cao hơn sẽ làm tăng chi phí cơ hội của việc nắm giữ vàng.

Cũng trong phiên 20/10, giá bạc tăng 1,4% lên 23,35 USD/ounce, giá bạch kim tăng 0,7% lên 896,47 USD/ounce. Cả hai kim loại này đều ghi dấu tuần tăng giá thứ hai liên tiếp. Trong khi đó, giá palladium mặc dù tăng 0,9% lên 1.104,18 USD/ounce trong phiên 20/10, nhưng hướng tới tuần giảm thứ tư liên tiếp.

- 3 năm Viettel đóng thuế thu nhập doanh nghiệp gần 102 nghìn tỷ đồng

Tại Hội nghị biểu dương Người nộp thuế tiêu biểu giai đoạn 2020 – 2022 Viettel ghi dấu ấn khi là doanh nghiệp nộp thuế thu nhập doanh nghiệp của Công ty Mẹ lớn nhất với gần 102 nghìn tỷ đồng trong giai đoạn này.

Vượt qua những yếu tố tác động từ bên ngoài trong giai đoạn này, tập trung đẩy nhanh các hoạt động chuyển đổi số và chuyển dịch thành công từ một doanh nghiệp viễn thông thuần túy (telco) thành một nhà cung cấp dịch vụ số (techco). Viettel hình thành 6 lĩnh vực nền tảng của xã hội số, gồm: hạ tầng số, giải pháp số, tài chính số, nội dung số, an ninh mạng và sản xuất công nghệ cao.

Tháng 8 vừa qua, Brand Finance công bố Top 100 thương hiệu giá trị nhất Việt Nam. Tập đoàn Viettel với giá gần 9 tỷ USD, tiếp tục trở thành thương hiệu giá trị nhất Việt Nam đồng thời là thương hiệu viễn thông giá trị nhất Đông Nam Á.

- Nhờ đâu KIDO báo lãi quý III gấp 3 lần cùng kỳ?

Quý III, KIDO lãi gấp 2,7 lần so với cùng kỳ nhờ tiết giảm các chi phí và ghi nhận khoản lãi từ các công ty liên doanh, liên kết.

Theo BCTC hợp nhất quý III/2023, CTCP Tập đoàn KIDO (Mã: KDC) ghi nhận 2.303 tỷ đồng doanh thu thuần, giảm 27% so với cùng kỳ. Giá vốn bán hàng giảm 30% xuống 1.860 tỷ đồng. Biên lãi gộp đạt 19%, cùng kỳ đạt 17%.

Trong kỳ, các chi phí như tài chính, bán hàng, quản lý doanh nghiệp đều được tiết giảm. Bên cạnh đó, khoản đầu tư vào các công ty liên doanh, liên kết của KIDO đã chuyển từ lỗ 35 tỷ đồng cùng kỳ sang lãi 31 tỷ đồng trong quý III.

Tính đến cuối tháng 9, KIDO sở hữu 4 công ty liên doanh, liên kết gồm Thực phẩm Đông lạnh Kido (49%), Mỹ phẩm LG Vina (40%), Lavenue (50%), Chế biến Thực phẩm Dabaco (50%).

Trừ hết đi chi phí, KIDO báo lãi sau thuế 82 tỷ đồng, gấp 2,7 lần so với cùng kỳ. Theo công ty, lợi nhuận tăng mạnh chủ yếu đến từ hoạt động đầu tư tài chính và tái cấu trúc tập đoàn.

Luỹ kế 9 tháng đầu năm nay, doanh thu công ty đạt 6.670 tỷ đồng giảm 30%, lợi nhuận sau thuế gần 647 tỷ đồng tăng 75% so với cùng kỳ.

Năm 2023, công ty đặt mục tiêu doanh thu thuần 15.000 tỷ đồng, lợi nhuận trước thuế 900 tỷ đồng. Như vậy, KIDO đã thực hiện được 44% kế hoạch doanh thu, 97% mục tiêu lợi nhuận.

Tại ngày 30/9, tổng tài sản của KIDO đạt 13.179 tỷ đồng, giảm 6% so với đầu năm. Khoản tiền, tương đương tiền, tiền gửi có kỳ hạn khoảng 2.821 tỷ đồng, chiếm 21% tài sản. Hàng tồn kho giảm 49% xuống 1.119 tỷ đồng.

Cuối quý III, giá trị khoản đầu tư vào các công ty liên kết, công ty liên doanh đồng kiểm soát của KIDO là hơn 2.663 tỷ đồng, giảm 33% so với đầu năm.

KIDO rót vốn nhiều nhất vào CTCP Đầu tư Lavenue với 1.070 tỷ đồng. Công ty này hoạt động chính trong lĩnh vực bất động sản. Lavenue hiện là chủ đầu tư Dự án Lavenue Crown toạ lạc tại số 8 – 12, đường Lê Duẩn, quận 1, TP HCM.

- So kè lợi nhuận 4 công ty chứng khoán dẫn đầu thị phần môi giới

Dẫn đầu với thị phần môi giới gần 20% nên Chứng khoán VPS cũng cho thấy doanh thu vượt trội ở mảng này, tuy nhiên với mảng tự doanh công ty này lại "lép vế" hơn các đối thủ.

Chứng khoán VPS ghi nhận doanh thu hoạt động quý 3 đạt 1.866 tỷ đồng, giảm 19,4% so với cùng kỳ năm ngoái. Trong đó, lãi từ các tài sản tài sản FVTPL là 418 tỷ đồng, trong khi lỗ bán các tài sản này 479 tỷ đồng. Như vậy, VPS lỗ 61 tỷ đồng từ hoạt động tự doanh.

Ngược lại, lãi từ cho vay và phải thu quý vừa qua đạt 406 tỷ đồng. Doanh thu môi giới 953 tỷ đồng. Trừ đi các khoản chi phí, Chứng khoán VPS báo lãi trước thuế 332 tỷ đồng, tương đương mức 330 tỷ đồng cùng kỳ. Lợi nhuận sau thuế 266 tỷ đồng.

Lũy kế 9 tháng đầu năm, VPS lãi trước thuế gần 590 tỷ đồng, giảm 35% so với cùng kỳ năm 2022.

Chứng khoán SSI (mã SSI) ghi nhận tổng doanh thu hoạt động 1.941 tỷ đồng, tăng 44% so với cùng kỳ năm ngoái; lãi ròng 710 tỷ đồng, tăng 113%.

SSI đạt kết quả khả quan khi các hoạt động chủ chốt đều hiệu quả. Lãi từ các tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL) là 765 tỷ đồng, tăng 73% so với cùng kỳ; trong khi lỗ từ FVTPL 162 tỷ đồng. Tính ra SSI lãi hơn 600 tỷ đồng từ hoạt động tự doanh.

Danh mục FVTPL của SSI tại thời điểm cuối quý 3/2023 đạt gần 30.000 tỷ đồng. SSI đã thoái bớt một nửa vốn tại CTCP Phục vụ Mặt đất Sài Gòn (SAGS, mã SGN), giảm từ 407 tỷ đồng xuống 234 tỷ đồng. Các cổ phiếu chiếm tỷ trọng lớn còn có HPG (27 tỷ đồng), VPB (26 tỷ đồng), STB (57 tỷ đồng). So với thời điểm cuối quý 2, SSI đã gia tăng thêm đầu tư vào 3 mã chứng khoán này. Ngược lại, khoản đầu tư 22 tỷ đồng vào FPT không còn được liệt kê trong báo cáo tài chính quý 3 của SSI.

Doanh thu từ nghiệp vụ môi giới của SSI cũng cải thiện với 535 tỷ đồng, cao hơn 58% mức đạt được trong quý 3/2022. Lãi từ cho vay và phải thu đạt 431 tỷ đồng, tăng 6%. Lãi từ các khoản đầu tư nắm giữ đến ngày đáo hạn đạt 113 tỷ đồng, tăng 40%.

Lũy kế 9 tháng đầu năm 2023, doanh thu của SSI đạt 5.111 tỷ đồng và lợi nhuận trước thuế hợp nhất đạt hơn 2.204 tỷ đồng, lần lượt tăng 2% và 21% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế đạt 1.780 tỷ đồng.

CTCP Chứng khoán VNDirect (mã VND) đạt doanh thu hoạt động đạt 1.751 tỷ đồng trong quý 3/2023, tăng 22% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế đạt 636 tỷ đồng, gấp gần 6 lần quý 3/2022.

Đóng góp lớn nhất vào sự tăng trưởng lợi nhuận của VND là mảng tự doanh. Lãi từ tài sản tài chính ghi nhận qua lãi/lỗ (FVTPL) chiếm tới hơn phân nửa cơ cấu doanh thu, đạt 925 tỷ đồng, tăng 38% so với cùng kỳ. Ngược lại, lỗ từ các tài sản FVTPL giảm gần 57% còn 281 tỷ đồng. Như vậy, công ty chứng khoán lãi đến 644 tỷ đồng từ hoạt động tự doanh, so với cùng kỳ chỉ đạt 24 tỷ đồng.

Trái với hoạt động tự doanh, lãi từ các khoản cho vay và phải thu của VNDirect lại giảm nhẹ 5% so với cùng kỳ năm ngoái, xuống còn gần 358 tỷ đồng. Thời điểm cuối quý 3/2023, công ty chứng khoán này đang cho vay gần 10.800 tỷ đồng, trong đó dư nợ margin ở mức 10.500 tỷ đồng, tăng 1.700 tỷ so với hồi cuối quý 2.

Mảng môi giới của VNDirect cũng không thật sự khởi sắc trong quý 3 khi doanh thu tăng 19% so với cùng kỳ năm ngoái lên hơn 301 tỷ đồng nhưng chi phí cho hoạt động này cũng tăng gần 22% lên mức 179 tỷ đồng. Thị phần môi giới của VND đã bị thu hẹp xuống 7,21% trong quý 3, từ mức 7,54% trong quý 2 trước đó.

Luỹ kế 9 tháng đầu năm, VNDirect ghi nhận 4.629 tỷ đồng doanh thu hoạt động, giảm 8% so với cùng kỳ năm ngoái. Lợi nhuận trước thuế đạt hơn 1.490 tỷ đồng, lợi nhuận sau thuế đạt 1.197 tỷ đồng, giảm 13% so với kết quả thực hiện trong 9 tháng đầu năm 2022. Với kết quả đạt được, công ty chứng khoán đã thực hiện hơn 41% mục tiêu lợi nhuận trước thuế.

Chứng khoán Kỹ thương (TCBS) ghi nhận doanh thu hoạt động quý 3 tăng 44% so với cùng kỳ lên 1.702 tỷ đồng; lợi nhuận sau thuế gần 915 tỷ đồng, tăng 58% so với cùng kỳ 2022; đồng thời cải thiện đáng kể so với thực hiện của quý 1/2023 (334 tỷ đồng) và quý 2/2023 (442 tỷ đồng). Đây cũng là lần đầu tiên kể từ quý 1/2022, TCBS ghi nhận lợi nhuận sau thuế vượt ngưỡng 900 tỷ đồng.

Thị trường khởi sắc nên hoạt động tự doanh của TCBS cũng hiệu quả, với lãi bán các tài sản tài chính FVTPL đạt 669 tỷ đồng, trong khi lỗ bán các tài sản này chỉ 24 tỷ đồng. Riêng khoản tự doanh này, TCBS đã lãi 645 tỷ đồng, tăng 147% so với cùng kỳ năm ngoái.

Lãi từ các khoản cho vay và phải thu cũng tăng 15%, lên mức 424 tỷ đồng. Lãi từ tài sản chính sẵn sàng để bán (AFS) đạt 109 tỷ đồng, tăng 30%. Doanh thu nghiệp vụ bảo lãnh, phát hành chứng khoán đạt 288 tỷ đồng, tăng 5%. Ngược lại, doanh thu môi giới giảm 35% về còn 148 tỷ đồng.

Lũy kế 9 tháng đầu năm 2023, doanh thu hoạt động của TCBS đạt 3.717 tỷ đồng, lợi nhuận sau thuế đạt 1.691 tỷ đồng, giảm lần lượt 12% và 23% so với cùng kỳ năm 2022.

Tính đến ngày 30/9/2023, tổng tài sản của TCBS đạt 38.392 tỷ đồng, tăng 47% so với thời điểm đầu năm. Phần lớn trong số đó tới từ 35.233 tỷ đồng tài sản ngắn hạn, bao gồm 4.172 tỷ đồng tiền và các khoản tương đương tiền, 12.827 tỷ đồng các khoản cho vay, 16.612 tỷ đồng tài sản tài chính sẵn sàng để bán.

Một điểm nhấn khác trong bức tranh tài chính của TCBS là gần 15.000 tỷ đồng trái phiếu sở hữu cho tới cuối quý 3/2023, bao gồm 890 tỷ đồng trái phiếu niêm yết và 14.058 tỷ đồng trái phiếu chưa niêm yết, tăng lần lượt 3,3% và 121% so với thời điểm cuối năm 2022.

- PGBank: Lãi giảm 60%, khối nợ xấu ‘khủng’ lại phình to

Trong quý III/2023, PGBank ghi nhận lợi nhuận sau thuế giảm tới 60%. Lẽ ra, đà giảm này còn mạnh hơn nếu PGBank không mạnh tay cắt giảm chi phí dự phòng rủi ro tín dụng trong bối cảnh khối nợ xấu “khủng” phình to hơn.

Ngân hàng TMCP Xăng dầu Petrolimex (PGBank) vừa công bố Báo cáo tài chính quý III/2023 với nhiều chỉ tiêu kinh doanh đi lùi, trong đó đáng chú ý là lợi nhuận sau thuế “bốc hơi” tới 60%.

Cụ thể, lợi nhuận sau thuế quý III/2023 của PGBank chỉ đạt 45,3 tỷ đồng, giảm 67,7 tỷ đồng, tương đương 60% so với quý III/2022; lũy kế 9 tháng đầu năm giảm 22 tỷ đồng, tương đương 7,1% so với cùng kỳ năm trước. Đáng chú ý, lãi ròng của PGBank giảm rất sâu dù thu nhập từ lãi vẫn được cải thiện.

Thu nhập lãi và các khoản thu nhập tương tự trong quý III/2023 của nhà băng này đạt 813 tỷ đồng, tăng 108 tỷ đồng, tương đương 15,3%; lũy kế 9 tháng đầu năm tăng 640 tỷ đồng, tương đương 32,6% lên 2.605 tỷ đồng. Nguyên nhân của sự lệch pha này chính là chi phí lãi có tốc độ tăng mạnh hơn thu nhập lãi.

Trong kỳ, chi phí lãi và các chi phí tương tự của PGBank đạt 534 tỷ đồng, tăng 162 tỷ đồng, tương đương 43,5%. Như vậy tốc độ tăng của chi phí đã cao gấp 2,8 lần của thu nhập. Lũy kế 9 tháng đầu năm, chỉ tiêu này tăng 557 tỷ đồng, tương đương 51,1%.