VinFast có kế hoạch IPO tại Mỹ trong vòng 2 năm tới

Niềm cảm hứng Grab với thương vụ IPO thông qua SPAC kỷ lục 40 tỷ USD

Ngày 1/12/2021, Grab Holdings Limited đã hoàn thành việc hợp nhất kinh doanh với Altimeter Growth Corp (AGC), một công ty mua lại có mục đích đặc biệt (SPAC) trong thương vụ giá trị kỷ lục 40 tỷ USD. Theo đó, Grab thu về số tiền 4,5 tỷ USD trong lần ra mắt thị trường đại chúng lớn nhất của một công ty Đông Nam Á tại Mỹ, bao gồm 4 tỷ USD từ các nhà đầu tư PIPE (đầu tư vốn cổ phần tư nhân vào công ty đại chúng).

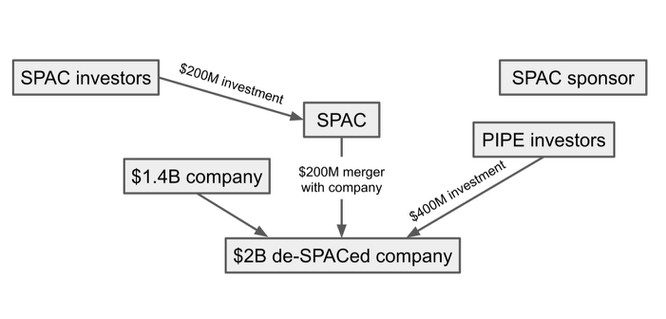

SPAC là một công ty không có gì ngoài tiền, sau khi được thành lập, công ty này có khoảng 2 năm để tìm kiếm mục tiêu sáp nhập. Với SPAC, công ty mục tiêu có thể ra mắt công chúng và niêm yết nhanh hơn so với hình thức IPO truyền thống. Khi IPO truyền thống, một công ty phải thuê một ngân hàng đầu tư, chuẩn bị núi tài liệu để nhà đầu tư xem xét một cách kỹ lưỡng, cuối cùng tổ chức các buổi roadshow giới thiệu trước khi đưa cổ phiếu ra mắt công chúng.

Trên thực tế, Grab đã công bố thỏa thuận hợp nhất với Altimeter Growth vào tháng 4 năm nay. Kế hoạch niêm yết ban đầu dự kiến vào quý 3/2021 nhưng sau đó bị hoãn lại để Grab thực hiện công tác kiểm toán tài chính. Mặt khác, ảnh hưởng của dịch bệnh bùng phát trở lại tại các thị trường ảnh hưởng đáng kể đến hoạt động kinh doanh của công ty "siêu ứng dụng".

|

|

| Một ví dụ về cách hình thành một thương vụ hợp nhất SPAC |

Cỗ xe VinFast 'lăn bánh'

Với tư cách là thương vụ sáp nhập và niêm yết thông qua SPAC lớn nhất cho tới thời điểm hiện tại, Grab trở thành ví dụ kinh điển cho các công ty trên thế giới mà đặc biệt là các công ty tại thị trường Đông Nam Á tìm đường tới Mỹ.

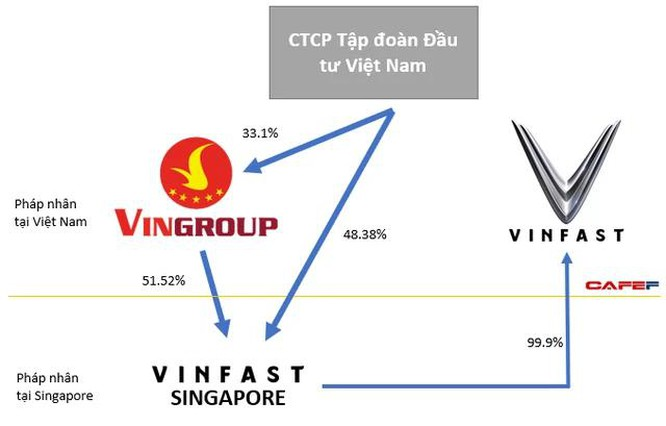

Ngay sau khi chứng kiến thương vụ IPO Grab thành công, ngày 3/12/2021, Hội đồng quản trị Tập đoàn Vingroup (Việt Nam) đã phê duyệt việc chuyển nhượng toàn bộ phần vốn góp (51,52%) trong Công ty TNHH Sản xuất và Kinh doanh VinFast (đơn sở hữu nhà máy sản xuất ô tô – xe máy tại Cát Hải, Hải Phòng) cho Công ty VinFast Trading and Investment Pte. Ltd (một công ty con của Tập đoàn Vingroup đặt trụ sở tại Singapore).

Sau khi hoàn thành quá trình tái cấu trúc, Vingroup và các cổ đông hiện hữu của VinFast Việt Nam trực tiếp sở hữu 100% cổ phần VinFast Singapore, theo đó gián tiếp sở hữu 99,99% VinFast Việt Nam. Tập đoàn Vingroup duy trì tỷ lệ sở hữu 51,52% trong VinFast Việt Nam như hiện tại.

|

Vingroup cho biết, quá trình tái cấu trúc này nhằm chuẩn bị cho VinFast IPO tại Mỹ, nền tảng quan trọng trong chiến lược trở thành thương hiệu toàn cầu.

Về việc chuyển cổ phần VinFast Việt Nam sang cho công ty Singapore, bà Lê Thị Thu Thủy - Phó Chủ tịch Tập đoàn Vingroup cho biết: "Việc niêm yết công ty Việt Nam tại nước ngoài, nhất là tại Mỹ chưa thực hiện được do thiếu sự liên thông về pháp lý và cơ chế phối hợp liên quan. Do đó, để niêm yết tại Mỹ, VinFast bắt buộc phải thực hiện niêm yết qua VinFast Singapore vì Singapore là nước đã có liên thông với Mỹ trong lĩnh vực này".

Mặc dù không tiết lộ phương án cụ thể IPO của VinFast, bà Lê Thị Thu Thủy cho biết, VinFast sẽ chỉ bán từ 5 – 10% cổ phần, tức là nhà đầu tư nước ngoài sẽ chỉ nắm giữ tối đa 10% vốn điều lệ công ty. Theo Reuters, VinFast có kế hoạch IPO trong vòng 2 năm tới.

Làn sóng doanh nghiệp Việt tìm đường niêm yết trên đất Mỹ

Năm nay là năm chứng kiến nhiều doanh nghiệp Việt Nam đề cập đến kế hoạch IPO tại thị trường Mỹ.

Trước VinFast, Tiki – sàn thương mại điện tử top 3 của Việt Nam huy động về 258 triệu USD từ vòng gọi vốn Series E, tiệm cận mức định giá 1 tỷ USD. Sau sự kiện này, ông Trần Ngọc Thái Sơn – CEO Tiki cho biết, công ty dự định kế hoạch niêm yết tại Mỹ trong vòng 1 năm tới, sớm hơn nhiều kế hoạch ban đầu là năm 2025. Ông Sơn cũng nói rằng, việc IPO có thể thông qua một công ty séc trắng (SPAC). Hồi giữa năm, CTCP Tiki (Việt Nam) đã chuyển phần lớn cổ phần sang cho Tiki Global (Singapore), được thành lập với vai trò hỗ trợ kế hoạch IPO và huy động vốn.

Thậm chí còn sớm hơn, tháng 4/2021, ông Trịnh Văn Quyết – Chủ tịch hãng hàng không Bamboo Airways đặt mục tiêu IPO tại Mỹ trong quý 3 (năm nay) với mức định giá 4 tỷ USD. Cho đến thời điểm hiện tại, rõ ràng kế hoạch của hãng hàng không mới của Việt Nam đã đổ bể. Nhưng theo cập nhật mới nhất, đại diện Bamboo Airways cho biết hãng sẽ dự kiến giao dịch cổ phiếu trên UPCoM vào quý 1 năm sau. Song song đó, BamBoo Airways cũng đang gấp rút hoàn thiện hồ sơ chào bán cổ phiếu trên thị trường chứng khoán New York ngay trong năm sau.

|

Hồi tháng 8, Bloomberg đưa tin CTCP VNG, một trong hai kỳ lân công nghệ của Việt Nam cùng với VnLife thời điểm đó cân nhắc việc niêm yết cổ phiếu tại Mỹ thông qua sáp nhập với một SPAC.

Nhưng trong một cuộc phỏng vấn trên kênh podcast GGV Nextbillion, ông Lê Hồng Minh – Người sáng lập kiêm Tổng giám đốc VNG tiết lộ thông tin quan trọng về lý do công ty chậm tiến hành IPO.

Trước hết, VNG đang không cần vốn gấp. Theo những gì ông Lê Hồng Minh nói trong cuộc phỏng vấn, VNG luôn sử dụng lợi nhuận thu được từ hoạt động kinh doanh game để đầu tư vào các mảng kinh doanh mới.

Thứ hai, việc mở rộng sang các thị trường khác trên thị trường toàn cầu không phải ưu tiên hàng đầu trong suy nghĩ của CEO VNG. Ông nói với GGV: "Việc mở rộng tự nhiên chỉ đến khi bạn thực sự tập trung vào thị trường địa phương của mình, và bạn biết rằng bạn sẽ cố gắng giành chiến thắng trên nhiều ngành dọc so với một ngành dọc và mở rộng một cách quyết liệt".

Như vậy, kế hoạch niêm yết sàn Mỹ của các doanh nghiệp Việt Nam hiện tại đang là hết sức sôi động và là câu chuyện không còn xa vời, trong một vài năm tới.

|

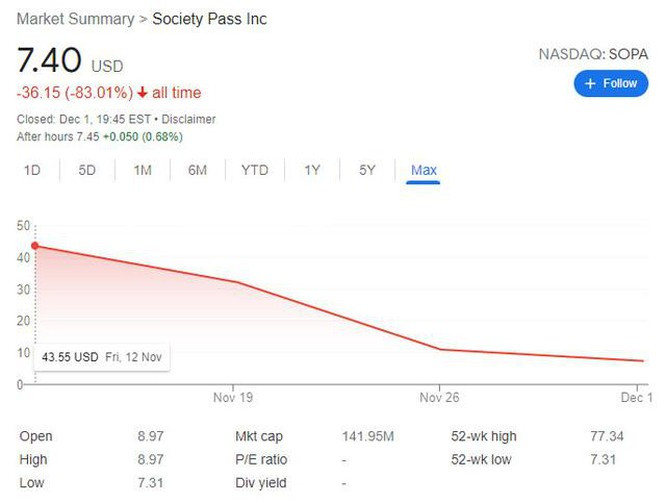

| Cổ phiếu SOPA giảm mạnh ít ngày sau khi niêm yết thành công trên Nasdaq |

Ngay cả Society Pass (SOPA), công ty được hình thành từ việc hợp nhất #HOTTAB và Leflair, hai công ty hoạt động tại thị trường Việt Nam mới đây đã niêm yết thành công trên sàn Nasdaq. Ông chủ của SOPA là Dennis Nguyen, người từng là Chủ tịch The Kafe và Phó Chủ tịch tại Huy Việt Nam.

Trong quá khứ, Việt Nam từng có Cavico, hoạt động chính trong lĩnh vực xây dựng niêm Nasdaq vào tháng 9/2009, nhưng sau đó bị hủy niêm yết vào tháng 7/2011.

Trong bài chia sẻ với báo giới, bà Lê Thị Thu Thủy - Người từng có 8 năm làm việc tại Lehman Brothers khu vực châu Á trước khi ngân hàng này phá sản cho biết: "Việc niêm yết thành công sẽ mở ra cơ hội cho VinFast có thể tiếp cận các nguồn vốn quốc tế để phục vụ cho chiến lược kinh doanh của mình; vị thế của VinFast cũng sẽ được nâng lên, góp phần đưa VinFast trở thành thương hiệu toàn cầu".