Khách có bảo hiểm tiền gửi được rút lại, chậm nhất ngày 13/3

Động thái đã khiến thị trường chứng khoán Mỹ lao dốc trong phiên giao dịch cuối cùng của tuần này và làm rung chuyển thị trường tài chính toàn cầu khi hàng tỷ USD tiền gửi của nhiều công ty và nhà đầu tư "mắc kẹt."

Đây là vụ sụp đổ ngân hàng thương mại lớn thứ nhì trong lịch sử nước Mỹ, sau vụ ngân hàng Washington Mutual (WaMu) sụp đổ năm 2008 vào thời kỳ khủng hoảng tài chính.

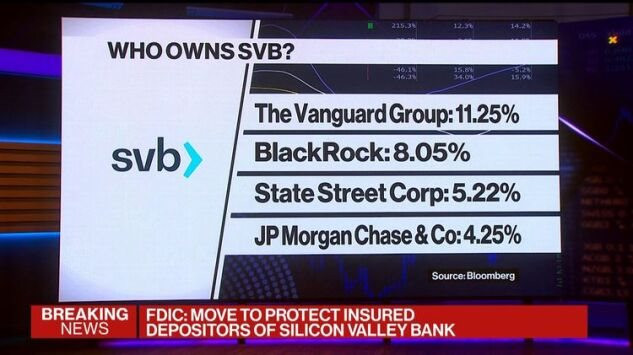

Giới chức điều hành ngân hàng bang California ngay lập tức đóng cửa SVB và chỉ định Cơ quan Bảo hiểm tiền gửi liên bang (FDIC) là nơi nhận tiền bán các tài sản của SVB sau này. Theo thông báo của FDIC, trụ sở chính cũng như toàn bộ chi nhánh của SVB sẽ được mở cửa lại vào ngày 13/3 và tất cả những khách hàng có bảo hiểm tiền gửi sẽ được rút hết số tiền của mình chậm nhất là trong sáng hôm đó.

Tuy nhiên, theo FDIC, tính tới cuối năm 2022, có tới 89% trong tổng số 175 tỷ USD tiền gửi ở SVB là không có bảo hiểm tiền gửi. Để giải quyết vấn đề này, FDIC cho biết sẽ tìm cách bán tài sản của SVB để sau này chi trả cổ tức cho những khách hàng không có bảo hiểm tiền gửi.

SVB chủ yếu phục vụ giới nhân viên công nghệ và công ty khởi nghiệp. Nhiều công ty, như Roblox Corp chuyên sản xuất trò chơi điện tử hay Roku Inc chuyên sản xuất thiết bị xem video trực tuyến, cho biết đã gửi hàng trăm triệu USD ở SVB.

Phần lớn tiền gửi của Roku Inc không có bảo hiểm, khiến giá cổ phiếu của công ty sụt giảm tới 10%.

Chứng khoán ngập sắc đỏ

Chứng khoán phố Wall đã ngập sắc đỏ trong phiên giao dịch ngày 10/3 khi các mã cổ phiếu ngân hàng rung lắc mạnh.

Chốt phiên giao dịch cuối cùng của tuần này, chỉ số công nghiệp Dow Jones giảm 1,1% xuống 31.909,96 điểm; chỉ số tổng hợp S&P 500 "tuột dốc" 1,5% xuống 3.861,59 điểm trong khi chỉ số công nghệ Nasdaq Composite "bốc hơi" 1,8% xuống còn 11.138,89 điểm.

Trước đó cùng ngày, thị trường chứng khoán châu Âu cũng khép phiên giao dịch trong xu hướng giảm điểm mạnh khi chỉ số FTSE 100 của Anh mất 1,7% xuống 7.748,35 điểm; chỉ số CAC 40 của Pháp và chỉ số DAX của Đức cùng giảm 1,3%, lần lượt xuống còn 7.220,67 điểm và 15.427,97 điểm.

Còn tại thị trường châu Á, chỉ số Nikkei 225 của Nhật Bản lao dốc 1,7% xuống 28.143,97 điểm; chỉ số tổng hợp Thượng Hải giảm 1,4% xuống 3.230,08 điểm; chỉ số Hang Seng (Hong Kong) mất 3% xuống 19.319,92 điểm./.

‘Bóng ma’ Lehman Brother?

Đây là vụ sụp đổ lớn nhất trong ngành ngân hàng kể từ sau khủng hoảng tài chính 2008 và lớn thứ hai trong lịch sử sau vụ Lehman Brothers.

Vụ việc của SBV khiến nhiều người lo ngại một cuộc khủng hoảng có thể xảy ra trong hệ thống tài chính Mỹ giống như sau vụ Lehman Brothers hồi năm 2008 hay vụ Enron năm 2001.

Trong hai phiên 9-10/3, hàng loạt cổ phiếu ngân hàng lớn tại Mỹ đồng loạt bị bán tháo và vốn hóa bốc hơi hàng chục tỷ USD như: First Republic Bank, JPMorgan Chase & Co., Charles Schwab Corp., US Bancorp...

Thị trường chứng khoán Mỹ tụt giảm. Chỉ số công nghiệp Dow Jones giảm thêm 350 điểm sau khi đã giảm hơn 540 điểm trong phiên liền trước và trượt sâu khỏi khỏi đường bình quân 200 ngày.

Trên CNBC, CEO và Giám đốc đầu tư của Defiance ETFs nhận định SBV là vụ phá sản ngân hàng lớn nhất kể từ năm 2008. Điều này sẽ khiến thị trường hoang mang.

Tuy nhiên, một chuyên gia của Capitalmind cho rằng, SVB không có quy mô như Enron hay Lehman nên lo ngại không quá lớn.

Mặc dù vậy, sự sụp đổ của SVB đã gây áp lực ngay lập tức lên thị trường tài chính Mỹ. Cổ phiếu SVB Financial Group - công ty mẹ của Silicon Valley Bank (SVB) tiếp tục lao dốc trong ngày 10/3. Trước đó, trong phiên ngày 9/3, cổ phiếu SVB đã bất ngờ giảm 60%. Vốn hóa của SBV tụt giả từ 16,8 tỷ USD sau một ngày xuống còn 6,3 tỷ USD.

Cổ phiếu này sau đó tiếp tục bị bán tháo và bị tạm dừng giao dịch. Hoạt động bán mạnh đã khiến cổ phiếu một số ngân hàng khác như First Republic, PacWest Bancorp và Signature Bank cũng bị tạm dừng giao dịch.

Các startup ‘ngồi trên lửa’

SVB cũng là một trong những tổ chức ngân hàng và cho vay lớn nhất phục vụ cho một lượng lớn cộng đồng khởi nghiệp và đầu tư mạo hiểm.

Theo Fortune, cộng đồng các công ty khởi nghiệp có tiền trong ngân hàng này đang ‘ngồi trên lửa’ khi đến kỳ trả lương nhân viên.

Tờ báo này dẫn lời một nhà sáng lập công ty khởi nghiệp đã thực hiện giao dịch với SVB: “Vài giờ sau khi ngân hàng sụp đổ, đầu óc của chúng tôi đang quay cuồng. Chúng tôi không biết chắc chắn điều gì sẽ xảy ra tiếp theo”.

Một nhà sáng lập khác đã nói với Fortune rằng: “Tôi cho rằng toàn bộ hệ sinh thái đang bị tê liệt”. Những nhà sáng lập startup này nói rằng trọng tâm hiện tại của họ là làm thế nào để có đủ lượng tiền mặt và đủ khả năng trả lương cho nhân viên.

Một quỹ đầu tư mạo hiểm (VC) chia sẻ với Fortune rằng câu hỏi điều gì sẽ xảy ra với số tiền của các công ty khởi nghiệp vượt quá số tiền được bảo hiểm đó và liệu những khoản tiền đó có bị “mất” hay không chỉ là “câu hỏi diễn ra ngay trong ngày SVB sụp đổ”. “Giai đoạn cuối tuần này sẽ rất quan trọng”, đại diện VC này chia sẻ.

SVB đã được Tổ chức Bảo hiểm Tiền gửi Ngân hàng Liên bang (FDIC) tiếp quản với tư cách là đơn vị nhận tiền gửi. Trong khi các khoản tiền gửi được bảo hiểm — có giá trị từ 250.000 USD trở xuống — sẽ có sẵn cho người gửi tiền trước ngày 13/3, theo một thông cáo báo chí của FDIC, câu hỏi lớn đối với các công ty khởi nghiệp đã gửi tiền vào SVB là điều gì xảy ra với nếu họ gửi số tiền vượt quá mức 250.000 USD?

Dù FDIC thông báo người có tiền gửi được bảo hiểm sẽ có quyền truy cập vào những khoản tiền đó muộn nhất tới ngày 13/3. Nhưng FDIC cho biết SVB có tổng tài sản trị giá khoảng 209 tỷ USD và 175,4 tỷ USD tiền gửi khi họ đóng cửa nó. Không rõ chính xác có bao nhiêu khoản tiền gửi không được bảo hiểm tại SVB tính đến ngày 10/3, nhưng theo hồ sơ báo cáo thường niên năm 2022 của công ty, họ có hơn 151 tỷ USD tiền gửi không được bảo hiểm tại các văn phòng ở Mỹ. Nói cách khác, dường như hơn 90% số tiền được gửi tại SVB không được bảo hiểm.