Một số cổ phiếu cần quan tâm ngày 21/11

Kinh doanh - Ngày đăng : 09:23, 21/11/2024

Khuyến nghị mua dành cho cổ phiếu VSC

Theo Công ty Chứng khoán DSC, lũy kế 9 tháng năm 2024, CTCP Container Việt Nam (VSC) ghi nhận doanh thu thuần đạt 2.013 tỷ đồng, tăng 29% so với cùng kỳ năm trước, lợi nhuận trước thuế đạt 306 tỷ đồng, tăng 79% so với cùng kỳ năm trước hoàn thành lần lượt 82% và 96% kế hoạch kinh doanh cả năm.

Trong quý còn lại của năm 2024 và năm 2025, sản lượng hàng hóa thông qua các cảng của VSC sẽ tiếp tục tăng trưởng nhờ tình hình xuất nhập khẩu tích cực, kinh tế Trung Quốc và các quốc gia Nội Á (khách hàng chính khu vực cảng Hải Phòng) sẽ tiếp tục phục hồi nhờ các chính sách kích thích kinh tế.

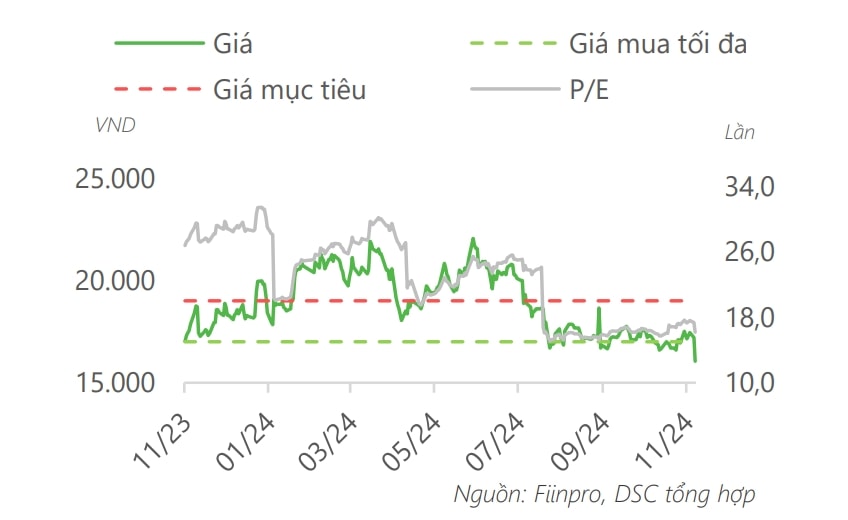

Kết quả kinh doanh của VSC không ảnh hưởng đáng kể tới dự phóng của DSC. Tuy vậy, DSC thay đổi quan điểm theo dõi thành mua với cổ phiếu VSC do giá đã chiết khấu về mức hấp dẫn. P/E dự phóng năm 2025 ở mức 17,2 lần. Vùng giá an toàn cho việc giải ngân là quanh 16.000 đồng.

Khuyến nghị mua dành cho cổ phiếu CTD

DSC ước tính doanh thu năm tài chính 2025 của 23% CTCP Xây dựng Coteccons (CTD) đạt 26.306 tỷ đồng (+25% so với cùng kỳ năm trước), lợi nhuận sau thuế đạt 463 tỷ đồng (+50% so với cùng kỳ năm trước). Dựa trên bối cảnh: Dòng vốn FDI tăng trưởng ổn định, Sức cầu từ thị trường Bất động sản phục hồi sau khi luật đất đai (sửa đổi) đưa vào triển khai, Năng lực và vị thế của CTD ngày càng mở rộng, Tiềm năng tăng trưởng doanh thu khi doanh nghiệp đang từng bước thâm nhập thị trường quốc tế.

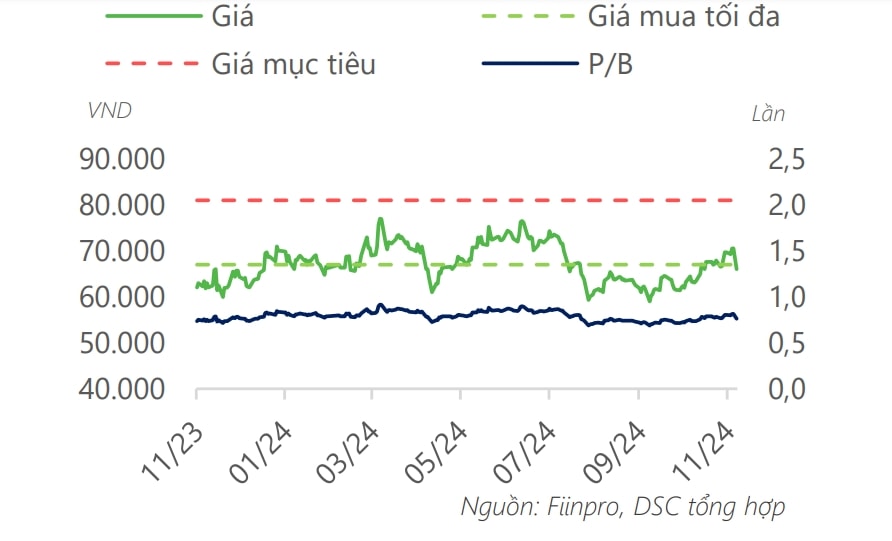

Sử dụng định giá P/B, DSC dự phóng mục tiêu giá cổ phiếu trong năm 2025 là 81.000 đồng/cổ phiếu, với mức P/B dự phóng là 0,9 lần. DSC khuyến nghị nhà đầu tư có thể giải ngân cổ phiếu ở vùng giá khoảng 65.000-66.000 đồng cho vị thế nắm giữ dài hạn.

Khuyến nghị mua dành cho cổ phiếu VNM

Công ty Chứng khoán Vietcombank (VCBS) duy trì khuyến nghị mua cổ phiếu của CTCP Sữa Việt Nam (Vinamilk, mã VNM) với giá mục tiêu 78.000 đồng/cổ phiếu, tương đương với P/E mục tiêu đạt 15,9x dựa trên kỳ vọng ngành tiêu dùng sẽ hồi phục cùng với biên lợi nhuận của VNM kỳ vọng ổn định.

Luận điểm đầu tư: Tiêu dùng được kỳ vọng sẽ cải thiện trong thời gian tới: Tăng trưởng GDP đạt gần 7% trong 9 tháng đầu năm, doanh số bán lẻ cũng được cải thiện 1,1%. Ngành tiêu dùng tăng trưởng trở lại, chi tiêu kỳ vọng sẽ hồi phục theo đà tăng trưởng của nền kinh tế.

Biên lợi nhuận kỳ vọng ổn định: Biên lợi nhuận gộp của VNM được dự báo sẽ cải thiện khoảng 2,3% trong năm 2024 với việc nguyên vật liệu đầu vào giảm giá. Bước sang 2025, biên lợi nhuận gộp kỳ vọng ổn định dù giá nguyên vật liệu đã tăng trở lại do doanh nghiệp có thể chuyển chi phí vào giá bán.

Chiến dịch bán hàng của VNM sẽ giúp doanh thu cải thiện: Doanh thu thị trường nội địa và xuất khẩu của VNM dự kiến sẽ tăng trưởng lần lượt là 1,5% và 15% trong năm 2024 và 4% và 12% trong năm 2025.

Tiềm năng từ mảng thịt bò: Sản phẩm thịt bò dự kiến ra mắt cuối năm 2024, sản phẩm chạy thử đã nhận được phản ứng tích cực, kỳ vọng đem về doanh thu khoảng 1.000 tỷ đồng trong năm 2025 và khoảng 3.000 tỷ đồng trong năm 2029, với biên lợi nhuận gộp cho mảng thịt bò sẽ đạt khoảng 15% ở năm 2029.