Lãi suất cho vay mua ô tô quá "chát": "Ai sợ thì đi về"

Xe - Ngày đăng : 07:07, 06/10/2024

Ngân hàng "ngại" cầm ô tô

Một khách hàng vay tiền mua ô tô tại ngân hàng thương mại cổ phần vừa chia sẻ câu chuyện của mình trên diễn đàn về phương tiện giao thông.

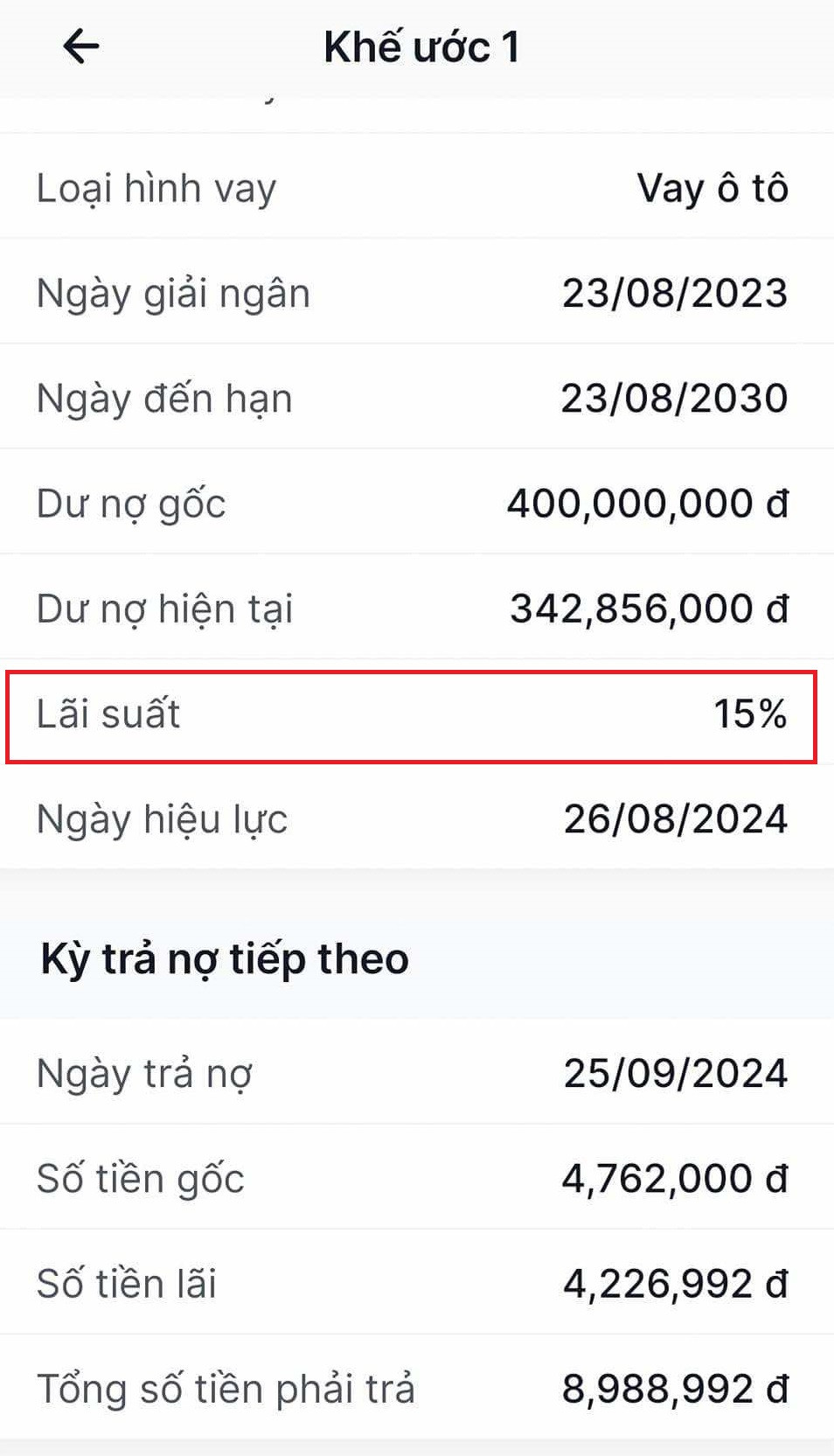

Theo đó, tháng 8/2023, anh vay 400 triệu đồng tại ngân hàng V, thời hạn vay là 7 năm. Đến tháng 9/2024, dư nợ còn 342,856 triệu đồng, lãi suất lên đến 15%/năm. Với mức lãi suất này, trong kỳ trả nợ ngày 25/9, anh phải trả 8,988 triệu đồng, trong đó số tiền gốc 4,762 triệu đồng, số tiền lãi 4,226 triệu đồng.

Câu chuyện thu hút sự quan tâm của cộng đồng mạng, nhất là những người đang vay mua ô tô. Nhiều người cho biết đang phải vay ngân hàng với lãi suất tương đương.

Trao đổi với VietNamNet, lãnh đạo cấp phòng thuộc một ngân hàng thương mại cổ phần tư nhân cho hay, vay mua ô tô thường có mức lãi suất trung, dài hạn từ 12-15%/năm. Hãng xe thường có chính sách liên kết với ngân hàng để “gánh” hộ khách hàng phần lãi suất 5-7%/năm của năm đầu tiên. Đây thực chất là một hình thức giảm giá xe của các nhà sản xuất ô tô dưới hình thức hỗ trợ lãi suất năm đầu. Đến năm thứ hai, khách hàng phải tự trả lãi suất nên họ dễ bị… sốc.

Lãnh đạo này cho hay, khi vay mua ô tô, tài sản đảm bảo chính là chiếc xe khách hàng mua và trực tiếp sử dụng. Quá trình sử dụng khó tránh khỏi các tình huống như tai nạn dẫn đến hư hỏng nặng, thậm chí có khách hàng bỏ luôn xe sau khi gây tai nạn, đồng thời "bỏ mặc" khoản nợ cho ngân hàng.

“Với những trường hợp như vậy, thiệt hại lớn thuộc về ngân hàng. Bởi vậy, cho vay mua ô tô thường có mức độ rủi ro không kém cho vay không tài sản đảm bảo nên lãi suất thường cao. Nếu sợ thì đi về”, ông nói.

Các ngân hàng thường ưa thích nhận tài sản đảm bảo là bất động sản hơn so với các loại tài sản đảm bảo khác. Tổng giám đốc một ngân hàng lớn từng nói: “Tài sản thế chấp bằng bất động sản còn có thể lên giá chứ nhận thế chấp bằng máy móc, nhà xưởng xong không biết phải làm gì”.

Một số trường hợp vay mua ô tô lãi suất chỉ 6-7%/năm, khách hàng có tài sản đảm bảo là bất động sản hoặc tài sản khác.

“Vay 800 triệu đồng mua ô tô nhưng cầm cố sổ đỏ trị giá 2 tỷ đồng, ngân hàng chỉ tính lãi suất 6-7%/năm”, vị lãnh đạo nhà băng này cho biết.

Với lãi suất cho vay không có tài sản đảm bảo, ngay cả khách hàng lớn vẫn đang phải chịu mức lãi suất lên đến 15%/năm.

Báo cáo tài chính quý II/2024 của Vingroup, doanh nghiệp đang có khoản vay 1.082 tỷ đồng, lãi suất lên đến 15%/năm, đây là khoản vay không có tài sản đảm bảo. Trong khi đó, khoản vay 2.117 tỷ đồng tại một ngân hàng khác, có tài sản đảm bảo (cổ phiếu hoặc hàng tồn kho của công ty con) chỉ chịu lãi suất 11%/năm.

Hay Novaland đang vay thế chấp bằng cổ phiếu và quyền sử dụng đất với lãi suất lên đến 13,5%/năm hoặc từ 11,5%/năm trở lên, theo báo cáo tài chính quý II.

Lãi suất cho vay đang giảm?

Theo khảo sát, lãi suất cho vay bình quân tháng 8 của hầu hết ngân hàng đều giảm nhẹ hoặc giữ nguyên so với tháng 7.

Tại Hội nghị Thường trực Chính phủ với các ngân hàng thương mại cổ phần mới đây, Chủ tịch HĐQT Techcombank Hồ Hùng Anh cho hay, lãi suất cho vay của ngân hàng có xu hướng giảm dần kể từ cuối năm 2022. Tháng 8/2024, lãi suất cho vay bình quân của Techcombank ở mức 7,73%/năm, giảm 2,24%/năm so với thời điểm tháng 12/2023.

Trong đó, lãi suất cho vay bình quân khách hàng cá nhân đối với các khoản vay thuộc lĩnh vực sản xuất kinh doanh ghi nhận mức giảm nhiều nhất (giảm 2,48%/năm từ mức 10,11%/năm xuống còn 7,63%/năm).

Chủ tịch Ngân hàng VIB Đặng Khắc Vỹ cho biết, ngân hàng giảm lãi suất cho vay cho tất cả phân khúc khách hàng. Trong quý II, VIB có các chương trình kích thích tín dụng ở các mảng cho vay căn hộ, cho vay kinh doanh và mua ô tô.

VIB hiện đứng đầu về cho vay mua ô tô. Tuy nhiên, ông Vỹ thừa nhận việc xử lý tài sản bảo đảm để xử lý nợ xấu là rất khó khăn. Ngân hàng không thể thực hiện việc thu giữ để xử lý tài sản bảo đảm kể cả khi đã có thỏa thuận với khách hàng về phương thức xử lý tài sản bảo đảm và quyền thu giữ tài sản bảo đảm đã được quy định trong hợp đồng bảo đảm phù hợp với quy định của Bộ luật Dân sự 2015 và Nghị định 21 năm 2021 hướng dẫn thi hành Bộ luật Dân sự 2015.

Điều này dẫn đến việc xử lý tài sản bảo đảm phụ thuộc hoàn toàn vào quá trình tố tụng và bán tài sản bảo đảm trong quá trình thi hành án. Trong khi đó, quá trình khởi kiện, tham gia tố tụng và tiến hành thi hành án theo quy định cho mỗi một vụ án thường kéo dài, trong bối cảnh ngân hàng phải trích dự phòng rủi ro, dừng dự thu lãi trong khi vẫn phải trả chi phí huy động vốn hàng ngày.

Chủ tịch VIB đề xuất Chính phủ chỉ đạo các bộ, ngành ban hành các quy định chấp nhận việc các ngân hàng được quyền thực hiện thu giữ tài sản bảo đảm nhằm xử lý, thu hồi nợ xấu trong trường hợp hợp đồng bảo đảm được ký kết hợp pháp có quy định đầy đủ 3 nội dung: quy định một trong những phương thức xử lý tài sản bảo đảm là tổ chức tiến hành thu giữ tài sản bảo đảm, quy định tổ chức tín dụng có quyền thu giữ tài sản bảo đảm, quy định về trình tự thủ tục để tổ chức tín dụng thu giữ tài sản bảo đảm.