Đừng lơ là với lừa đảo dù đã quét khuôn mặt chuyển tiền

Cuộc sống số - Ngày đăng : 16:49, 27/07/2024

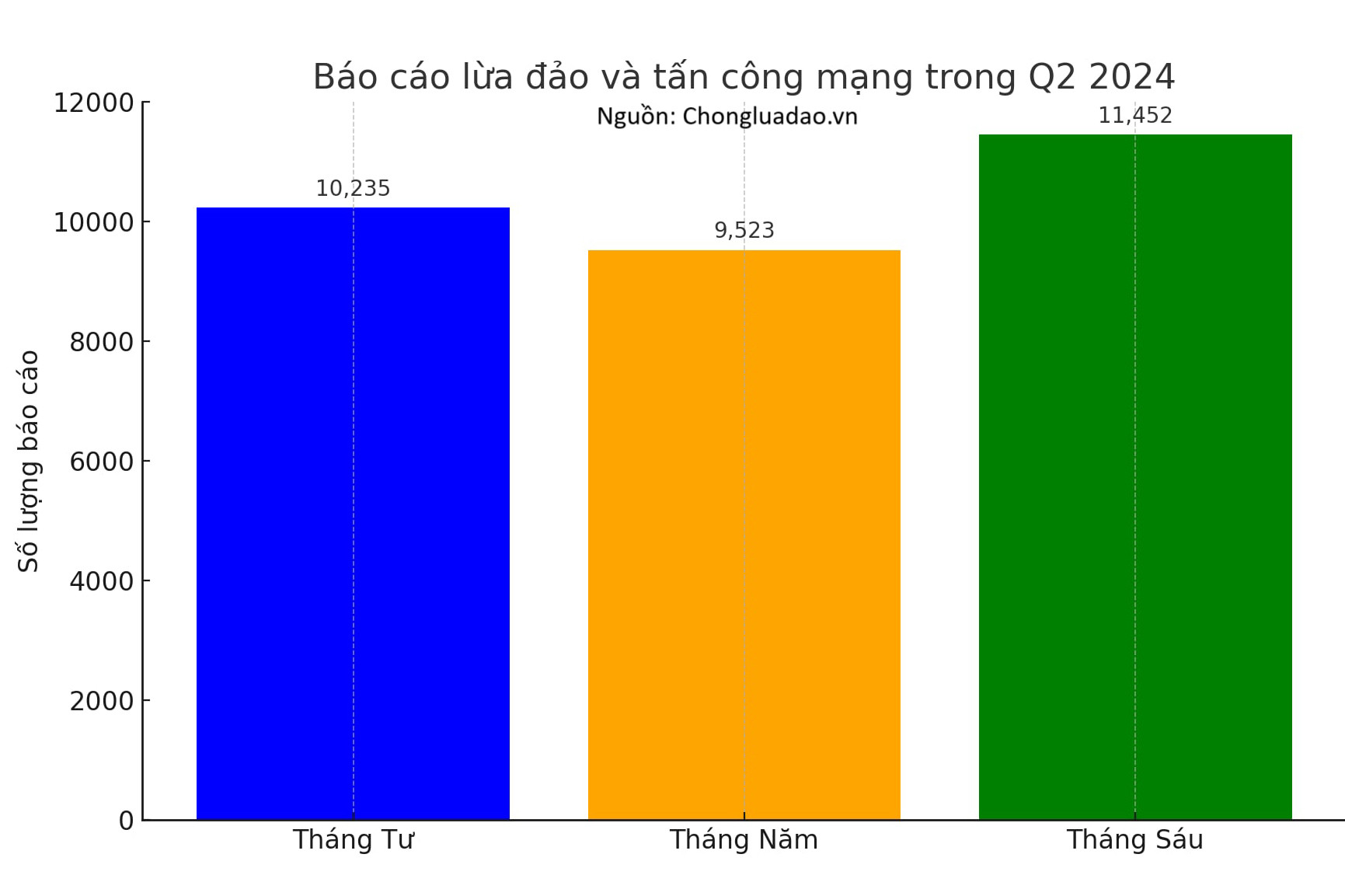

Theo số liệu thống kê của dự án Chống lừa đảo, trong Quý 2 năm nay, đơn vị này ghi nhận 31.210 báo cáo về các cuộc lừa đảo và tấn công mạng. Đáng chú ý khi số lượng các vụ lừa đảo và tấn công mạng tăng mạnh trong tháng 6/2024.

Cụ thể, đã có 10.235 báo cáo về các vụ lừa đảo và tấn công mạng được dự án Chống lừa đảo thống kê trong tháng 4 của năm nay. Con số này là 9.523 vụ ở tháng 5 và 11.452 vụ trong tháng 6/2024.

Theo các chuyên gia của dự án Chống lừa đảo, sự gia tăng về số vụ tấn công trong tháng 6/2024 có thể liên quan đến quyết định số 2345/QĐ-NHNN của Ngân hàng Nhà nước. Quyết định này có hiệu lực vào ngày 1/7/2024, trong đó có nội dung yêu cầu các ngân hàng thực hiện xác thực sinh trắc học người chuyển tiền với các giao dịch có giá trị trên 10 triệu đồng.

“Quyết định này có thể đã thúc đẩy các đối tượng lừa đảo gia tăng tấn công nhằm khai thác các điểm yếu trước khi các biện pháp bảo mật mới được thực thi”, đại diện nhóm Chống lừa đảo cho biết.

Quyết định 2345/QĐ-NHNN của Ngân hàng Nhà nước được kỳ vọng sẽ tăng cường an ninh, giảm thiểu rủi ro cho người dùng và hệ thống ngân hàng. Tuy nhiên, trước khi các biện pháp này được triển khai đồng bộ và hiệu quả, các đối tượng lừa đảo có thể lợi dụng giai đoạn chuyển giao để tấn công, khai thác những điểm yếu còn tồn tại.

Trong bối cảnh đó, chuyên gia của dự án Chống lừa đảo khuyến nghị, người dùng nên thường xuyên cập nhật kiến thức về an toàn thông tin từ các nguồn tin cậy như website tinnhiemmang.vn, khonggianmang.vn và dauhieuluadao.com để tự bảo vệ bản thân trên không gian mạng.

Các doanh nghiệp và tổ chức cũng được đề xuất tăng cường các biện pháp bảo mật, đào tạo nhân viên về các kỹ năng phòng chống lừa đảo, và thiết lập các quy trình ứng phó nhanh chóng khi có sự cố xảy ra.

Theo ông Nguyễn Đăng Khoa, Trưởng phòng Sản phẩm ứng dụng trí tuệ nhân tạo của Viettel Cybersecurity, ngân hàng là khối ngành có mức độ trưởng thành về CNTT cao nhất bởi họ hoạt động trong lĩnh vực tài chính, với bộ máy lớn, quy trình và nhân sự chuyên nghiệp. Tuy vậy, rủi ro về an toàn thông tin là luôn tồn tại. Việc có mức độ trưởng thành cao không đồng nghĩa các rủi ro bảo mật và vấn đề gian lận không xảy ra.

Chia sẻ về câu chuyện xác thực sinh trắc học khi giao dịch chuyển khoản, ông Lê Đăng Ngọc, Phó Giám đốc phụ trách Khối nền tảng trí tuệ nhân tạo Viettel AI cho hay, các ngân hàng là nhóm doanh nghiệp chuyển đổi số tích cực nhất, tuy nhiên, họ cũng phải đối mặt với một số vấn đề.

Nhiều ngân hàng sở hữu đội ngũ lớn về CNTT để phát triển các công cụ công nghệ. Các sản phẩm này chỉ sử dụng nội bộ trong phạm vi hoạt động của một ngân hàng nên ít được cập nhật các chứng chỉ bảo mật so với sản phẩm các công ty bảo mật.

Bên cạnh đó, việc một số ngân hàng sử dụng dịch vụ của các đối tác không chuyên nghiệp cũng khiến hệ thống bị lộ điểm yếu. Điều này dẫn đến tình trạng hệ thống xác thực bị qua mặt khi người dùng thử sử dụng một vài hình thức giả mạo để quét khuôn mặt.

“Có trường hợp người dùng chỉ dùng ảnh trên một chiếc điện thoại có tần số quét cao, khoảng 120Hz là đã “pass” (vượt) qua việc xác thực khuôn mặt”, ông Ngọc nêu dẫn chứng.

Theo Phó Giám đốc Viettel AI, để tăng cường bảo mật trong xác thực, có ngân hàng có thể thuê đội ngũ chuyên gia tư vấn trong ngắn hạn. Nhưng về dài hạn, các ngân hàng nên sử dụng dịch vụ eKYC của các đơn vị uy tín, chuyên nghiệp.

Với người dùng, ông Ngọc cho rằng, bên cạnh xác thực sinh trắc học, vẫn cần sử dụng các biện pháp bảo mật đa yếu tố khi sử dụng dịch vụ ngân hàng.