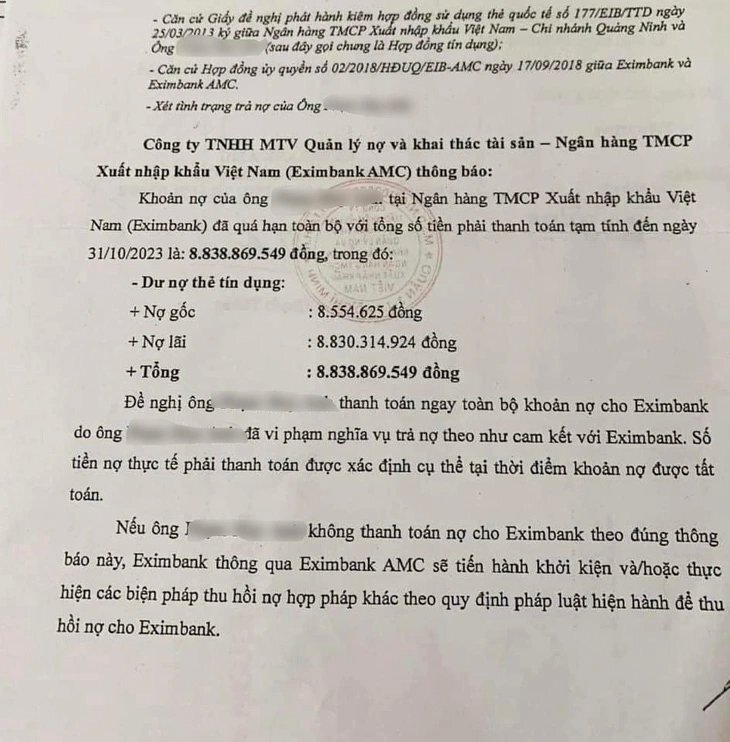

Xài thẻ tín dụng 8,5 triệu đồng, phải trả hơn 8,8 tỷ đồng: Luật sư phân tích

Pháp luật - Ngày đăng : 11:34, 15/03/2024

Liên quan vụ nợ tín dụng từ 8,5 triệu đồng lên hơn 8,8 tỷ đồng sau gần 11 năm gây xôn xao dư luận, TS, luật sư Đặng Văn Cường, Trưởng Văn phòng luật sư Chính Pháp, Đoàn luật sư TP Hà Nội cho rằng, thông tin này khá bất ngờ, thậm chí có thể gây sốc cho khách hàng.

"Không thể có mức lãi suất nào pháp luật cho phép theo kiểu cắt cổ, lãi mẹ đẻ lãi con như vậy. Có thể có nhầm lẫn sai sót hoặc uẩn khúc gì đó trong giao dịch này", luật sư Cường nêu quan điểm.

Theo luật sư Cường, nợ gốc chỉ 8,5 triệu đồng mà lãi suất mỗi năm lên đến gần 1 tỷ đồng trong quan hệ tín dụng là điều không thể xảy ra. Với mức lãi suất bất ngờ như thế chắc chắn khách hàng sẽ yêu cầu ngân hàng phải giải thích về cách tính lãi cũng như các giao dịch đã phát sinh trong suốt thời gian qua.

Ngoài ra, luật sư Cường cho rằng cũng cần làm rõ lý do gì khiến khoản nợ này lại kéo dài như vậy, có việc đốc thúc trả nợ, thông báo dư nợ thường xuyên hay không.

Vụ việc này có thể ảnh hưởng đến uy tín của ngân hàng và quyền lợi của khách hàng, thậm chí có thể là câu chuyện trách nhiệm pháp lý đối với các bên nên cơ quan chức năng cần sớm làm rõ để giải quyết theo quy định của pháp luật.

Trong trường hợp ngân hàng nhầm lẫn cách tính lãi suất thì cần phải đính chính lại và xin lỗi khách hàng.

"Hiện nay các ngân hàng đều có các phần mềm tính lãi suất và áp trần lãi suất công khai theo quy định của Ngân hàng Nhà nước theo từng giai đoạn nên việc sai sót là hiếm khi xảy ra", ông Cường nhấn mạnh.

Theo Trưởng văn phòng luật sư Chính Pháp, trường hợp phát sinh các giao dịch trong thời gian khách hàng sử dụng thẻ tín dụng thì cần làm rõ tính hợp pháp của các giao dịch này để đảm bảo quyền lợi của khách hàng theo quy định của pháp luật.

Trong trường hợp tài khoản bị hack hoặc vì một lý do nào đó khiến khách hàng bị bất lợi thì cần phải xem xét đến các sự kiện pháp lý này để giải quyết cho thấu đáo.

Nếu các bên không thỏa thuận được với nhau, họ có thể gửi đơn đến tòa án để được giải quyết theo quy định của pháp luật. Tòa án sẽ yêu cầu các đương sự cung cấp các tài liệu chứng cứ để chứng minh cho quan hệ tín dụng này và xác định số tiền thực tế mà khách hàng đã nhận sử dụng từ ngân hàng này, mức lãi suất và cách tính lãi suất của ngân hàng.

Pháp luật quy định tại Điều 468 Bộ luật Dân sự 2015, trong quan hệ dân sự lãi suất vay do các bên thỏa thuận. Tuy nhiên, không được vượt quá 20%/năm của khoản tiền vay.

Theo đó, lãi suất cho vay tối đa trung bình một tháng sẽ là 1,666%/tháng, mức lãi suất thỏa thuận vượt quá mức lãi suất tối đa mà pháp luật dân sự cho phép thì phần lãi suất vượt quá không có hiệu lực.

Đối với hoạt động kinh doanh của các tổ chức tín dụng, mức lãi suất của tổ chức tín dụng không chịu mức lãi suất trần được quy định theo Bộ luật Dân sự 2015 mà các tổ chức tín dụng sẽ chịu sự điều chỉnh của Luật tổ chức tín dụng năm 2010 sửa đổi, bổ sung năm 2017 và các văn bản hướng dẫn thi hành.

Bởi vậy, mức lãi suất của các tổ chức tín dụng có thể cao hơn mức lãi suất giới hạn trong Bộ luật Dân sự, tuy nhiên phải nằm trong giới hạn theo luật các tổ chức tín dụng và do Ngân hàng Nhà nước quyết định.

Theo quy định tại quyết định 1730/QĐ-NHNN ngày 30/9/2022 áp dụng mức lãi suất cho vay ngắn hạn tối đa bằng đồng Việt Nam là 4,5%/năm. Khách hàng cũng không bị giới hạn về hạn mức 20%/năm theo quy định tại Bộ luật Dân sự 2015.

Trường hợp các tổ chức tín dụng áp dụng lãi suất vượt trần hoặc vi phạm về hoạt động cho vay thì tùy vào tính chất mức độ của hành vi vi phạm, tùy thuộc vào hậu quả xảy ra mà người vi phạm sẽ bị xử phạt vi phạm hành chính hoặc bị truy cứu trách nhiệm hình sự.

Theo quy định tại điểm d, khoản 3, Điều 14 Nghị định 88/2019/NĐ-CP của Chính phủ về xử phạt vi phạm hành chính trong lĩnh vực tín dụng ngân hàng, hành vi vi phạm trong việc áp dụng lãi suất cấp tín dụng không đúng quy định của Thống đốc Ngân hàng Nhà nước Việt Nam nêu trên, các tổ chức tín dụng có thể bị phạt tiền từ 30 triệu đồng đến 40 triệu đồng.

Nếu vi phạm quy định về cho vay gây hậu quả nghiêm trọng còn có thể bị truy cứu trách nhiệm hình sự.

Khi có tranh chấp xảy ra và vụ việc được đưa đến cơ quan có thẩm quyền xem xét giải quyết thì cơ quan chức năng sẽ làm rõ bản chất của giao dịch này, làm rõ số tiền vay, mức lãi suất thỏa thuận và mức lãi suất áp dụng của ngân hàng này trên cơ sở trần lãi suất mà Ngân hàng Nhà nước đã đưa ra đối với các tổ chức tín dụng. Nếu có nhầm lẫn sai sót phải điều chỉnh cho phù hợp để đảm bảo quyền lợi các bên.

Trong trường hợp có gian dối, có hành vi vi phạm pháp luật, trục lợi hoặc lừa đảo, luật sư Cường cho rằng có thể chuyển cơ quan có thẩm quyền xem xét giải quyết.

Trường hợp ngân hàng áp dụng lãi suất không đúng quy định cần phải điều chỉnh lại và có thể sẽ bị xử phạt vi phạm hành chính theo quy định tại Nghị định 88/2019/NĐ-CP của Chính phủ.

"Đây là sự việc khá hy hữu và bất ngờ, có thể ảnh hưởng đến quyền lợi của các bên, uy tín trong hoạt động tín dụng. Các bên cần phải ngồi lại để kiểm tra xác định làm rõ nguyên nhân và có hướng giải quyết phù hợp", luật sư Cường cho biết thêm.