Điều gì ẩn sau 'vụ nổ' Tân Hoàng Minh?

Bất động sản - Ngày đăng : 16:45, 01/05/2022

|

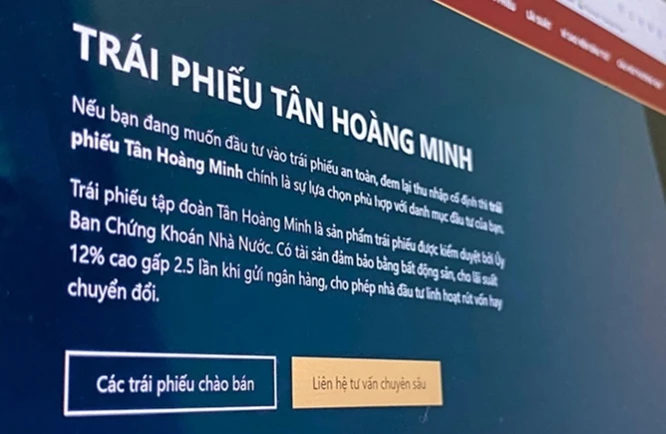

| Một nội dung quảng cáo trái phiếu Tân Hoàng Minh trên mạng Internet |

Tháng 4/2022, giới đầu tư chấn động khi Cơ quan Cảnh sát điều tra, Bộ Công an ra quyết định khởi tố vụ án lừa đảo chiếm đoạt tài sản, xảy ra tại Công ty TNHH Thương mại Dịch vụ Khách sạn Tân Hoàng Minh (Tập đoàn Tân Hoàng Minh) và các tổ chức, đơn vị có liên quan; đồng thời, ra các quyết định khởi tố bị can, lệnh bắt bị can để tạm giam, lệnh khám xét đối với Chủ tịch Đỗ Anh Dũng và 6 bị can đồng phạm về tội “Lừa đảo chiếm đoạt tài sản”.

Trước đó, khi tiến hành điều tra, xác minh một số hành vi có dấu hiệu vi phạm pháp luật liên quan việc phát hành trái phiếu, huy động tiền của nhà đầu tư của các công ty thành viên thuộc Tập đoàn Tân Hoàng Minh, cơ quan chức năng đã xác định sai phạm.

Cụ thể, Chủ tịch Đỗ Anh Dũng và các cá nhân tại Tập đoàn Tân Hoàng Minh đã có hành vi gian dối, sử dụng 3 công ty thành viên gồm Công ty TNHH Đầu tư bất động sản Ngôi Sao Việt (Công ty Ngôi Sao Việt), Công ty Cổ phần Đầu tư và Dịch vụ Khách sạn Soleil (Công ty Khách sạn Soleil), Công ty Cổ phần Cung điện Mùa Đông (Công ty Cung Điện Mùa Đông) và các công ty liên quan, phát hành 9 đợt trái phiếu trái quy định pháp luật, tổng trị giá 10.300 tỷ đồng, để huy động tiền của nhà đầu tư nhưng không sử dụng vào các hoạt động kinh doanh theo hồ sơ phát hành trái phiếu.

Căn cứ đề nghị của cơ quan có thẩm quyền, căn cứ điểm c, khoản 1, Điều 9 Luật Chứng khoán quy định thẩm quyền của Ủy ban Chứng khoán Nhà nước “đình chỉ, hủy bỏ liên quan đến hoạt động về chứng khoán và thị trường chứng khoán”, ngày 3/4/2022, Ủy ban Chứng khoán Nhà nước đã ban hành Quyết định số 181/QĐ-UBCK về việc hủy bỏ 9 đợt chào bán trái phiếu riêng lẻ của 3 công ty nêu trên.

“Xé lẻ kỳ hạn” bằng sản phẩm phái sinh

Sau khi các quyết định trên được công bố, Tân Hoàng Minh đã lên tiếng khẳng định các đợt phát hành trái phiếu của nhóm doanh nghiệp trên “đều được tư vấn phát hành, tư vấn định giá và quản lý tài sản đảm bảo theo đúng trình tự quy định bởi các công ty chứng khoán, ngân hàng uy tín trên thị trường”, đồng thời dự kiến sẽ hoàn trả số tiền đầu tư cho khách hàng nếu các hợp đồng đến hạn, còn với các hợp đồng chưa đến hạn thanh toán, tập đoàn này sẽ phối hợp với cơ quan quản lý nhà nước, làm việc với doanh nghiệp phát hành, ngân hàng quản lý tài sản để xử lý và hoàn trả lại khách hàng.

Theo tiết lộ của Công ty Chứng khoán Bảo Việt (BVSC) – đơn vị tư vấn phát hành cho đợt chào bán trái phiếu trị giá 800 tỷ đồng của Công ty Ngôi Sao Việt và Công ty Chứng khoán An Bình (ABS) – đơn vị tư vấn phát hành cho đợt chào bán trái phiếu trị giá 800 tỷ đồng của Công ty Khách sạn Soleil (cả 2 đợt phát hành này sau đó đều bị hủy), bên mua toàn bộ trái phiếu của cả 2 đợt phát hành này chính là Tập đoàn Tân Hoàng Minh. Điều đó có nghĩa là chính tập đoàn mua toàn bộ trái phiếu do đơn vị thành viên phát hành.

Tìm hiểu được biết, sau khi Tân Hoàng Minh mua trái phiếu của chính đơn vị thành viên, tập đoàn này đã tạo ra sản phẩm phái sinh của trái phiếu và bán cho các nhà đầu tư, đặc biệt là nhà đầu tư cá nhân. Sản phẩm phái sinh này là “hợp đồng đầu tư trái phiếu”.

Tiếp cận hợp đồng mẫu của một trong các lô trái phiếu đã bị hủy thì được biết, Tân Hoàng Minh đã thành lập riêng một đầu mối gọi là “Trung tâm Kinh doanh Trái phiếu” trực thuộc tập đoàn và lãnh đạo của trung tâm này là người đại diện cho Tân Hoàng Minh ký kết các hợp đồng đầu tư trái phiếu với khách hàng.

Điểm đáng chú ý là đây không phải hợp đồng mà Tân Hoàng Minh bán trái phiếu cho khách hàng, mà chỉ là kiểu “hợp tác đầu tư”. Có nghĩa là trái chủ (bên sở hữu trái phiếu) vẫn là Tân Hoàng Minh, còn nhà đầu tư (khách hàng) chỉ được phân chia lợi tức từ việc hợp tác đầu tư với Tân Hoàng Minh.

Chính vì đây chỉ là sản phẩm phái sinh nên các điều kiện hưởng lợi tức khá linh hoạt. Khách hàng có thể chọn kỳ hạn trả lãi 1 tháng/lần, 3 tháng/lần hoặc trả lãi vào cuối kỳ; có thể chọn kỳ hạn hợp tác trong 1, 2, 3, 6, 9, 12 hoặc 24 tháng; mỗi lựa chọn lại có mức lãi suất tương ứng, thường trong khoảng 7% - 12%/năm theo nguyên tắc kỳ hạn hợp tác càng dài lãi suất càng cao.

Trong khi đó, các lô trái phiếu gốc lại có các điều kiện hưởng lợi tức kém linh hoạt hơn nhiều các sản phẩm phái sinh nêu trên. Tiếp cận 7 lô trái phiếu gốc đã bị hủy, xét theo kỳ hạn trả lãi, có tới 5 lô trái phiếu có kỳ hạn trả lãi 12 tháng/lần, 1 lô có kỳ hạn trả lãi 6 tháng/lần và 1 lô có kỳ hạn trả lãi 3 tháng/lần. Xét theo kỳ hạn đầu tư, 2 lô có kỳ hạn 24 tháng, 3 lô có kỳ hạn 36 tháng, 1 lô có kỳ hạn 48 tháng và 1 lô có kỳ hạn lên tới 60 tháng. Xét theo lãi suất, 6 lô trái phiếu có lãi suất cố định cho toàn bộ kỳ hạn thanh toán và 1 lô có lãi suất cố định cho 4 kỳ thanh toán đầu tiên.

Dân trong nghề gọi phương thức trên là “xé lẻ kỳ hạn”.

“Hấp lực” của thị trường trái phiếu

|

Chia sẻ với Tạp chí Đầu tư Tài chính, chuyên viên kinh doanh trái phiếu của một công ty chứng khoán giấu tên cho biết các doanh nghiệp phát hành trái phiếu riêng lẻ thường phải có một/một vài đơn vị là nhà đầu tư chuyên nghiệp đã “quen mặt” đứng ra để mua toàn bộ trái phiếu, vừa là nhằm đảm bảo thương vụ phát hành hoàn thành trong thời hạn cho phép, vừa là nhằm tạo ra cơ hội để tiếp tục phân phối trái phiếu sau khi phát hành, có thể qua phương thức bán trực tiếp cho nhà đầu tư chuyên nghiệp theo đúng quy định của Luật Chứng khoán hoặc bán sản phẩm phái sinh như “hợp đồng hợp tác đầu tư” (vì luật chỉ cho phép nhà đầu tư chuyên nghiệp sở hữu trái phiếu riêng lẻ). Trường hợp của Tân Hoàng Minh khá táo bạo khi mua trái phiếu của chính đơn vị thành viên.

Đáng chú ý, tình hình kinh doanh của các đơn vị thành viên này không mấy khả quan. Như với Công ty Ngôi Sao Việt, lũy kế giai đoạn 2016 – 2020 lỗ tới hơn 700 tỷ đồng, nặng nhất là vào năm 2020 với mức lỗ kỷ lục hơn 1.000 tỷ đồng. Hoặc như Công ty Cung Điện Mùa Đông trong giai đoạn 2016 – 2020 chưa có năm nào có lãi. Còn với Công ty Khách sạn Soleil, chỉ riêng năm 2020 đã lỗ 135 tỷ đồng, đánh bay toàn bộ lợi nhuận lũy kế và đưa khoản mục này xuống mức âm 68,8 tỷ đồng. Những thông tin chi tiết như vậy không phải nhà đầu tư nào cũng nắm được, nhất là các nhà đầu tư cá nhân không chuyên.

Dường như đã lường trước được rủi ro các nhà đầu tư không chuyên có thể thiếu hiểu biết khi tham gia “hợp đồng đầu tư trái phiếu”, hợp đồng của Tân Hoàng Minh có riêng điều khoản: “Nhà đầu tư xác nhận rằng: a. Nhà đầu tư có hiểu biết, kinh nghiệm về hợp tác đầu tư, đầu tư trái phiếu doanh nghiệp; nhà đầu tư nhận thức được các rủi ro có thể có đối với đầu tư vào trái phiếu; có đủ khả năng để đánh giá lợi ích và rủi ro của việc mua trái phiếu và chấp nhận các rủi ro đó. b. Nhà đầu tư đã có đủ thông tin và tài liệu về tổ chức phát hành và trái phiếu có liên quan mà nhà đầu tư cho là cần thiết và thích hợp để đưa ra quyết định đầu tư vào trái phiếu và đã hài lòng với thông tin nhận được”.

Không khó để hiểu vì sao Tân Hoàng Minh cũng như nhiều doanh nghiệp lựa chọn kênh trái phiếu để huy động vốn dù quá trình bán trái phiếu cũng như các sản phẩm phái sinh từ trái phiếu không phải dễ dàng. Nguyên nhân đầu tiên là họ khó tiếp cận vốn từ kênh ngân hàng.

Từ sau cuộc khủng hoảng ngân hàng khiến kinh tế vĩ mô lao đao, đến nay vẫn còn những “ngân hàng 0 đồng” chưa thể xử lý, một số ngân hàng thương mại vẫn gánh lượng nợ xấu khổng lồ, ngành ngân hàng ngày càng siết chặt hơn các quy định cho vay, nhất là cho vay chủ đầu tư bất động sản. Thêm vào đó, Ngân hàng Nhà nước kiểm soát khá chặt tăng trưởng tín dụng và mỗi năm cũng chỉ định hướng tăng khoảng dưới 15% nên các ngân hàng lúc nào cũng cảm thấy “thèm thuồng”, rõ nhất là khi nhìn vào trường hợp của MB sẵn sàng nhận chuyển giao bắt buộc “ngân hàng 0 đồng” để được ưu ái cấp hạn mức tăng trưởng tín dụng cao. Điều này khiến các doanh nghiệp hoạt động kém, tiềm ẩn nhiều rủi ro “hẹp cửa” vay vốn ngân hàng.

Với riêng các doanh nghiệp bất động sản, nhu cầu vốn rất lớn là động lực thúc đẩy một số “ông chủ” bất động sản hàng đầu đi thâu tóm ngân hàng. Khi chưa có tiềm lực, có doanh nghiệp còn huy động vốn theo “hợp đồng hợp tác kinh doanh”. Tóm lại, họ tìm mọi cách để huy động vốn, trong đó, trái phiếu là kênh huy động vốn đầy “hấp lực” đối với doanh nghiệp.

“Hấp lực” lớn nhất của kênh trái phiếu đối với doanh nghiệp là khả năng tái cơ cấu nợ, hay trong trường hợp tiêu cực gọi là “đảo nợ”. Chuyện sẽ không có gì đáng nói nếu như trái chủ là ngân hàng, công ty quản lý quỹ hay công ty chứng khoán bởi các đơn vị này có khả năng giám sát chặt dòng tiền của doanh nghiệp, đảm bảo tiền được sử dụng đúng mục đích huy động (tương tự như vay ngân hàng) nhưng như trường hợp Tân Hoàng Minh, tập đoàn này chính là trái chủ của công ty thành viên thì việc giám sát dòng tiền gần như không còn ý nghĩa. Đã như vậy, Tân Hoàng Minh còn “hợp tác đầu tư trái phiếu” với các nhà đầu tư không chuyên thì các nhà đầu tư này càng không thể giám sát được dòng tiền của doanh nghiệp.

Nhìn chung, việc kiểm soát mục đích sử dụng vốn trên thị trường trái phiếu doanh nghiệp là khá lỏng lẻo, thậm chí không khả thi với các nhà đầu tư không chuyên, nên đây trở thành “lãnh địa màu mỡ” để các doanh nghiệp “vay khoản nợ mới để trả khoản nợ cũ”, khiến rủi ro ngày càng “phình to”.

Bên cạnh sức hấp dẫn từ việc tái cơ cấu nợ/đảo nợ, các điều kiện phát hành trái phiếu không phải là khó đáp ứng, thậm chí những điều kiện căn bản nhất là bên mua trái phiếu riêng lẻ phải là nhà đầu tư chuyên nghiệp cũng có thể dễ dàng được “hóa giải” như trường hợp hợp tác đầu tư của Tân Hoàng Minh, thậm chí có những nhà đầu tư không chuyên thông qua một số cách thức là đã có thể đáp ứng được tiêu chí nhà đầu tư chuyên nghiệp trong khi chính họ cũng không đủ hiểu biết, đủ “chuyên nghiệp”.

Trước những vấn đề nổi cộm trên thị trường trái phiếu, Thủ tướng Chính phủ đã yêu cầu chấn chỉnh hoạt động của thị trường này. Theo đó, Thủ tướng giao Bộ trưởng Bộ Tài chính, Thống đốc Ngân hàng Nhà nước chỉ đạo các cơ quan, đơn vị chức năng theo dõi, giám sát chặt chẽ diễn biễn thị trường tài chính, tiền tệ, các hoạt động phát hành, đầu tư, phân phối, giao dịch và sử dụng vốn trái phiếu doanh nghiệp, đảm bảo tuân thủ quy định pháp luật hiện hành.

Đồng thời chủ động rà soát khung khổ pháp luật, xây dựng các kịch bản ứng phó gắn với việc triển khai quyết liệt các giải pháp ổn định, phát triển thị trường và ổn định tâm lý nhà đầu tư; đẩy mạnh công tác thông tin, tuyên truyền, kịp thời cung cấp các thông tin chính thống về tình hình kinh tế vĩ mô và thị trường vốn; tăng cường công tác kiểm tra, thanh tra, giám sát, công bố thông tin và xử lý nghiêm các trường hợp vi phạm.

Về phía Bộ Tài chính, trong Chỉ thị về kiểm tra, giám sát và chấn chỉnh hoạt động phát hành, đầu tư, cung cấp dịch vụ trên thị trường trái phiếu doanh nghiệp phát hành riêng lẻ được Bộ trưởng Bộ Tài chính ban hành gần đây, Bộ trưởng yêu cầu phải rà soát lại toàn bộ hồ sơ của doanh nghiệp, chất lượng các thành phần hồ sơ cung cấp, đặc biệt là báo cáo tài chính, tài liệu chứng minh mục đích sử dụng vốn từ phát hành trái phiếu, hồ sơ về tài sản đảm bảo để yêu cầu doanh nghiệp công bố lại thông tin cho Sở Giao dịch chứng khoán Hà Nội trước khi phát hành.

Đặc biệt, Bộ trưởng nhấn mạnh mọi hành vi vi phạm, cố tình gian lận trở thành nhà đầu tư chứng khoán chuyên nghiệp để được mua trái phiếu doanh nghiệp phát hành riêng lẻ sẽ bị xử phạt vi phạm theo quy định.

Người đứng đầu ngành tài chính cũng cảnh báo phải hết sức cẩn trọng với các hình thức chào mời thông qua việc ký kết "Hợp đồng đầu tư trái phiếu" với các tổ chức (công ty chứng khoán, ngân hàng thương mại, doanh nghiệp khác) theo hình thức thỏa thuận dân sự không được coi là chủ sở hữu trái phiếu hoặc theo các hình thức đầu tư khác không rõ ràng theo quy định của pháp luật là hết sức rủi ro, dẫn đến việc có thể bị mất tiền và không được pháp luật bảo vệ.

Đo lường tác động của “vụ nổ” Tân Hoàng Minh

“Vụ nổ” Tân Hoàng Minh có thể gây tác động đa chiều. Vấn đề đáng lo ngại nhất hiện nay là nếu cơ quan quản lý siết các quy định phát hành trái phiếu thì có thể sẽ có nhiều doanh nghiệp không đủ tiêu chuẩn để phát hành, từ đó không có nguồn tiền để tái cơ cấu nợ/đảo nợ, ảnh hưởng đến khả năng thanh toán.

Theo nhận định của hãng nghiên cứu FiinGroup, thị trường trái phiếu doanh nghiệp sẽ chứng kiến sự suy giảm mạnh về quy mô nhưng sẽ có sự thay đổi mạnh mẽ về chất. “Sự kiện này cùng với các thay đổi chính sách đang diễn ra bao gồm Thông tư 16 của Ngân hàng Nhà nước về quy định mua bán trái phiếu của các tổ chức tín dụng và những thay đổi, bổ sung dự kiến được đưa vào trong dự thảo sửa đổi Nghị định 153 về phát hành riêng lẻ có thể sẽ làm cho thị trường trái phiếu doanh nghiệp giảm đáng kể về quy mô phát hành vào năm 2022”, hãng cho biết.

FiinGroup cho rằng sự suy giảm này có khả năng sẽ diễn ra rõ nhất đối với hoạt động phát hành riêng lẻ, cũng như đối với các công ty chưa đại chúng hoặc các công ty dự án được lập ra để huy động vốn triển khai dự án với mức độ công bố và chất lượng thông tin còn nhiều hạn chế. Trong khi đó, các doanh nghiệp có nền tảng cơ bản tốt, không phải là các công ty được lập ra để huy động vốn, nhất là các công ty niêm yết vốn có sự minh bạch tốt hơn, vẫn sẽ đẩy mạnh các hoạt động phát hành trái phiếu.

Trái ngược với sự chậm lại của hoạt động phát hành riêng lẻ, hoạt động chào bán trái phiếu ra công chúng sẽ tăng trưởng mạnh về quy mô, nhất là từ các doanh nghiệp có hồ sơ kinh doanh tốt và chủ động minh bạch hồ sơ tín dụng trên thị trường.

Về rủi ro, FiinGroup nhấn mạnh vấn đề quan trọng hiện nay là áp lực trả nợ trái phiếu đến hạn trong 2 - 3 năm tới đây. Quy mô dư nợ trái phiếu doanh nghiệp của ngành bất động sản ở mức khoảng 189 nghìn tỷ vào cuối năm 2021 và số liệu của FiinGroup chỉ ra rằng 73% giá trị này sẽ có điểm rơi đáo hạn vào giai đoạn 2022 – 2024.

“Điều này không chỉ tạo áp lực trả nợ lớn hơn cho các doanh nghiệp bất động sản trong bối cảnh dần hồi phục sau Covid-19 và trước những thay đổi pháp lý cũng như những sự kiện gần đây, mà theo chúng tôi còn tác động đến rủi ro thanh khoản của các đại lý phân phối có cam kết mua lại trái phiếu, chính là các định chế tài chính như công ty chứng khoán và ngân hàng. Ngoài ra, áp lực trả nợ này có thể tác động đến rủi ro của thị trường cổ phiếu do cổ phiếu được cầm cố để làm đảm bảo cho trái phiếu hoặc được cầm cố để lấy nguồn mua trái phiếu chất lượng thấp hoặc có vấn đề như các cơ quan quản lý đã chỉ ra”, phía FiinGroup nêu quan điểm.

Để hạn chế phản ứng tiêu cực dây chuyền, FiinGroup cho rằng cần khư trú các đơn vị được phát hiện là vi phạm và các vấn đề có liên quan để đảm bảo quyền lợi nhà đầu tư cá nhân, giúp tránh tạo ra những tác động tiêu cực mang đến hiệu ứng “domino” trên thị trường trái phiếu. Việc này cũng tránh được các ảnh hưởng xấu đến tín dụng ngân hàng và sự tác động mang tính lan truyền lan sang cả thị trường chứng khoán.

Theo VietnamFinance

Nguồn: https://vietnamfinance.vn/dieu-gi-an-sau-vu-no-tan-hoang-minh-20180504224268052.htm?fbclid=IwAR3oo1dBAHCv0Q2V9yctvJcwrS5CAdpYIvmIrZ1vdWygiugqr3gw7Ej03tk?fbclid=IwAR3oo1dBAHCv0Q2V9yctvJcwrS5CAdpYIvmIrZ1vdWygiugqr3gw7Ej03tk