'Duyên muộn' giữa Cen Land và nhóm VNDirect

Bất động sản - Ngày đăng : 14:15, 20/03/2022

Mua vào 22 triệu cổ phiếu CRE, CTCP Tập đoàn Đầu tư I.P.A (Mã CK: IPA) đã trở thành cổ đông lớn của CTCP Bất động sản Thế Kỷ (Cen Land – Mã CK: CRE) kể từ ngày 3/12/2021. Ít ngày sau, IPA và CRE công bố ký kết thoả thuận hợp tác chiến lược toàn diện.

"Tôi còn nhớ, năm 2011, I.P.A có ra 1 sản phẩm mang tên là Homes Credit. Chị Phạm Minh Hương (Chủ tịch HĐQT CT Chứng Khoán VNDIRECT) có nói chuyện, nhưng thực sự thời điểm đó tôi không hiểu lắm. Sau đó mình mới ngẫm ra cái mình biết chỉ là giọt nước, không biết là biển cả mênh mông", ông Nguyễn Trung Vũ – Chủ tịch HĐQT CRE – trải lòng tại sự kiện.

Ông Vũ cũng cho biết, CRE và nhóm IPA, VNDirect đã có 15 năm quen biết, gần 11 năm tìm hiểu và hơn 2 năm thật sự làm việc cùng nhau.

Để tiến tới việc hợp tác chiến lược toàn diện, như lãnh đạo hai doanh nghiệp chia sẻ, CRE và IPA đã có những “hợp tác sâu rộng” từ trước. Và theo ông Vũ Hiền – Chủ tịch HĐQT IPA – các dự án “đã có những thành công, minh chứng bằng kết quả kinh doanh giữa hai bên”.

|

| Chủ tịch HĐQT CRE Nguyễn Trung Vũ và Chủ tịch HĐQT IPA Vũ Hiền tại buổi lễ ký kết hợp tác chiến lược |

Mối hợp tác giữa nhóm VNDirect và Cen Land

Năm ngoái, lợi nhuận sau thuế thu nhập doanh nghiệp của CRE đạt mức kỷ lục, ở mức 450,5 tỉ đồng – tăng gấp rưỡi so với năm 2020 và hoàn thành vượt kế hoạch. Đồng thời, CRE còn mở rộng hoạt động đầu tư vào các dự án mới như: Louis City Hoàng Mai, Hinode Royal Park, C-Sky View, Trinity Tower, dự án khu khách sạn và dịch vụ ven biển phía Đông Nam đảo Tuần Châu.

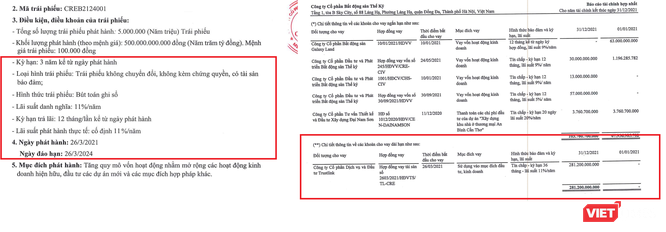

Hậu thuẫn cho sự phát triển của CRE là một nguồn lực tài chính dồi dào. Tính đến ngày 31/12/2021, quy mô vốn điều lệ của CRE đạt 2.015,9 tỉ đồng – cao gấp 2,5 lần so với đầu năm. Cùng với đó, dư nợ trái phiếu của doanh nghiệp này cũng tăng mạnh từ 450 tỉ đồng lên 950 tỉ đồng.

Thoả mãn ‘cơn khát’ vốn của CRE có vai trò không nhỏ của CTCP Chứng khoán VNDirect (Mã CK: VND) – thành viên của IPA.

Công ty chứng khoán này đã thu xếp cho CRE phát hành hai thương vụ trái phiếu, huy động thành công 950 tỉ đồng. VND cũng là đơn vị tư vấn giúp CRE phát hành 105,5 triệu cổ phiếu (bao gồm: 91,1 triệu cổ phiếu chào bán ra công chúng; 9,59 triệu cổ phiếu trả cổ tức năm 2020; và 4,79 triệu cổ phiếu ESOP) trong năm 2021.

Với nguồn lực dồi dào, CRE rót tới 1.462,5 tỉ đồng vào các khoản đầu tư nắm giữ đến ngày đáo hạn (tại ngày 31/12/2021), trong đó, hơn một nửa là các khoản đầu tư trái phiếu (748,6 tỉ đồng).

|

| Một số trái phiếu CRE đầu tư tính đến ngày 31/12/2021 |

Nhấn mạnh rằng, số trái phiếu này đều do VND phân phối. Đáng chú ý, trong đó có tới 606 tỉ đồng là các lô trái phiếu ‘họ’ IPA, kể như các lô trái phiếu mã IPAH2124002 và IPAH2124003 do chính IPA phát hành, hay các lô trái phiếu mã BHBCH2124004 và BHB202003 do CTCP Năng lượng Bắc Hà – một thành viên khác của IPA.

Cùng với đó, mối hợp tác giữa CRE và CTCP Dịch vụ và đầu tư Trustlink (Trustlink) – ‘con nợ’ lớn nhất của IPA – cũng ngày càng bền chặt.

Các khoản phải thu về cho vay ngắn hạn của CRE và Trustlink bắt đầu được ghi nhận trong năm 2021, có thời điểm lên tới 729,5 tỉ đồng. Tính đến ngày 31/12/2021, số dư của khoản cho vay này chỉ còn 281,2 tỉ đồng.

Thuyết minh báo cáo tài chính của CRE cho biết, khoản cho vay với Trustlink là khoản vay tài sản, theo hình thức tín chấp, kỳ hạn 36 tháng, với lãi suất 11% năm.

Ở một chi tiết đáng chú ý, hợp đồng cho vay giữa CRE và Trustlink đề ngày 26/3/2021 – trùng với thời điểm CRE phát hành thành công 500 tỉ đồng trái phiếu, mã CREB2124001. Lô trái phiếu này cũng có kỳ hạn 3 năm (36 tháng), lãi suất 11%/năm. Tài sản đảm bảo của lô trái phiếu cũng chính là hợp đồng cho vay tài sản giữa CRE và Trustlink (cùng với toàn bộ chứng khoán và tiền trên tài khoản chứng khoán của CRE mở tại VND).

|

| Hợp đồng cho vay giữa CRE và Trustlink đề ngày 26/3/2021 - trùng với thời điểm CRE phát hành 500 tỉ đồng trái phiếu |

Đây không phải là lần đầu tiên Trustlink ghi dấu trong hoạt động phát hành trái phiếu của các doanh nghiệp niêm yết. Năm ngoái, hợp đồng vay vốn giữa Trustlink và các nhà đầu tư, tổ chức cho vay (cùng với 20,61 triệu cổ phiếu C4G) cũng được dùng làm tài sản bảo đảm cho lô trái phiếu 250 tỉ đồng CTCP Tập đoàn Cienco4.

Trở lại mối hợp tác giữa CRE và Trustlink, hai doanh nghiệp này cũng đồng hành đầu tư ở một số dự án bất động sản, song không thành lập pháp nhân.

Trong đó có thể kể tới việc CRE và Trustlink đầu tư vốn cùng với CTCP Bất động sản Galaxy Land (Galaxy Land) để phân phối và bao tiêu một số sản phẩm thuộc dự án khu đô thị mới Hoàng Văn Thụ - do CTCP Đầu tư và Phát triển Đô thị Hoàng Mai làm chủ đầu tư. Theo đó, Trustlink góp 30%, CRE và Galaxy Land góp 70% vốn.

Tháng 7/2021, CRE, Trustlink và CTCP Đầu tư và Phát triển Bất động sản Thế Kỷ (Cen Invest) ký hợp đồng hợp tác đầu tư thực hiện phát triển, kinh doanh và khai thác dự án Đầu tư xây dựng Khu nhà ở và hoàn trả vốn dự án đầu tư xây dựng hạ tầng kỹ thuật khu trung tâm hành chính, trụ sở UBND và Đường trục trung tâm xã Đông Tiến, huyện Yên Phong, tỉnh Bắc Ninh. Theo đó, các bên sẽ góp vốn bằng tiền, không thành lập pháp nhân, với tỷ lệ góp vốn của Trustlink, CenInvest và CRE lần lượt là 30%, 10% và 60%.

Trong buổi lễ ký kết hợp tác toàn diện giữa IPA và CRE còn có sự xuất hiện của ông Vương Văn Tường – người được giới thiệu là Phó Chủ tịch HĐQT Cen Invest.

|

| Ông Vương Văn Tường - Phó Chủ tịch HĐQT Cen Invest |

Sinh năm 1977, ông Tường từng có nhiều năm làm Phó Tổng giám đốc IPA, Giám đốc pháp chế VND, trước khi chuyển sang làm Chủ tịch HĐQT CTCP Đầu tư Thành Công. Tới năm 2016, ông gia nhập Cen Group với vị trí Tổng giám đốc Cen Invest.

Ông Vương Văn Tường hiện làm Chủ tịch HĐQT CTCP Đầu tư Thành Đạt VN (Thành Đạt VN) – chủ đầu tư dự án Khu dân cư Khe Cát tại phường Minh Thành, thị xã Quảng Yên, tỉnh Quảng Ninh.

Được biết, HĐQT CRE mới đây đã thông qua việc chào bán thêm 201,5 triệu cổ phiếu ra công chúng – tương đương 2.015,9 tỉ đồng theo mệnh giá (10.000 đồng/cp).

Với số tiền thu về, CRE dự tính sẽ rót 800 tỉ đồng để nhận chuyển nhượng một phần các sản phẩm bất động sản, nhà ở hình thành trong tương lại thuộc Dự án Khu dân cư Khe Cát nêu trên. Cùng với đó, CRE cũng sẽ dùng 500 tỉ đồng để thanh toán khoản nợ gốc trái phiếu đã phát hành của công ty. Thời gian sử dụng vốn dự kiến từ quý 2/2022 – quý 1/2023, trên cơ sở thoả thuận mua lại trái phiếu trước hạn giữa CRE và người sở hữu trái phiếu./.