VTV muốn thoái 15% vốn tại K+

Bất động sản - Ngày đăng : 17:42, 24/12/2021

VTV đã rục rịch triển khai kế hoạch thoái vốn tại K+ từ năm 2019 (Ảnh: Internet)

Sở giao dịch chứng khoán Hà Nội (HNX) vừa thông báo về việc đấu giá bán cổ phần Công ty TNHH Truyền hình số Vệ tinh Việt Nam (K+) do Đài Truyền hình Việt Nam (VTV) sở hữu.

Theo đó, VTV sẽ bán đấu giá 15% vốn điều lệ của K+ với giá khởi điểm gần 189 tỉ đồng. Phiên đấu giá sẽ được tổ chức vào ngày 13/1/2022.

Theo tìm hiểu của VietTimes, K+ chính thức ra mắt vào tháng 5/2009, là liên doanh giữa VTV (góp 10,27 triệu USD, sở hữu 51% vốn điều lệ) và Canal+ (Pháp, góp 9,87 triệu USD, sở hữu 49% vốn điều lệ).

K+ được biết đến là nhà cung cấp độc quyền một số nội dung truyền hình tại Việt Nam như phim điện ảnh, thể thao (giải Ngoại hạng Anh, Tennis, Golf). Đơn vị này hiện có 7 chi nhánh và 13 địa điểm kinh doanh trực thuộc tại các địa phương, cùng hệ thống hơn 2.000 đại lý rộng khắp cả nước.

|

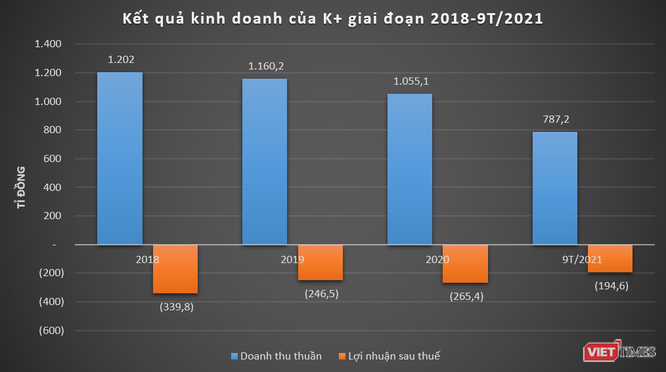

Trong suốt nhiều năm hoạt động, K+ liên tục báo lỗ do những khó khăn nội tại và cạnh tranh gay gắt từ thị trường truyền hình trả tiền. Lũy kế 9 tháng đầu năm 2021, K+ ghi nhận doanh thu thuần đạt 787,2 tỉ đồng, lỗ sau thuế ở mức 194,6 tỉ đồng.

Tính đến cuối quý 3/2021, lỗ lũy kế của K+ là hơn 3.747 tỉ đồng; trong khi vốn chủ sở hữu ở mức âm 3.403 tỉ đồng.

Tại ngày 30/9/2021, quy mô tổng tài sản của K+ đạt 885,5 tỉ đồng, tăng 23,7% so với đầu năm. Trong đó, hàng tồn kho chiếm gần 64%, đạt 565,7 tỉ đồng, tăng 31% so với đầu năm. Các khoản phải thu ngắn hạn và dài hạn đạt 176,7 tỉ đồng.

Về phía nguồn vốn, nợ phải trả của K+ lên tới 4.288,5 tỉ đồng, tăng 8,7% so với đầu năm, chủ yếu là phải trả người bán ngắn hạn (2.788,7 tỉ đồng). Số dư nợ vay và nợ thuê tài chính ngắn hạn của K+ là 805,1 tỉ đồng, chiếm 90,9% tổng nguồn vốn./.