Trái phiếu ngân hàng nào đang có lãi suất cao nhất thị trường?

Tài chính ngân hàng - Ngày đăng : 07:07, 23/12/2021

“Đỉnh” lãi suất trái phiếu ngân hàng

Ngân hàng TMCP Bản Việt (BVB) mới đây thông tin đã phát hành 25 triệu trái phiếu ra công chúng với tổng mệnh giá là 2.500 tỷ đồng với 5 đợt phát hành tại tất cả các điểm giao dịch của Bản Việt trên toàn quốc. Trong đó, lãi suất trái phiếu công chúng tại đợt 1 cố định ở mức 8,5%/năm. Đợt 1 phát hành trái phiếu của Bản Việt có tổng lượng 15.000.000 trái phiếu với kỳ hạn 7 năm, kỳ trả lãi định kỳ hàng năm, giá bán 100.000đ/trái phiếu, số lượng mua tối thiểu của khách hàng cá nhân là 100 trái phiếu, đối với khách hàng tổ chức là 1.000 trái phiếu. Đợt này cũng được ngân hàng thông tin sẽ kết thúc vào ngày 30/12/2021.

Ngân hàng Bản Việt - BVB đang dẫn đầu về lãi suất trái phiếu rất cạnh tranh. Ảnh: BVB

“So với mặt bằng chung lãi suất tiền gửi tiết kiệm thông thường cũng như mức lãi suất trái phiếu của các ngân hàng trên thị trường thì đây là mức lãi suất rất cạnh tranh hiện nay”, Bản Việt cho biết. Đồng thời ngân hàng nhấn mạnh việc phát hành lần này ra công chúng thể hiện sự đa dạng hóa về sản phẩm đầu tư của Bản Việt dành cho khách hàng với mức sinh lời hấp dẫn, nhà đầu tư không phải lo lắng về các biến động lãi suất trên thị trường nhờ vào cơ chế áp dụng mức lãi suất cố định trong suốt thời gian phát hành trái phiếu.

So sánh với mặt bằng trái phiếu ngân hàng đã và đang phát hành trên thị trường, đây thực sự là trái phiếu đang giữ mức “đỉnh” lãi suất của ngành.

Trước đó, trong tháng 11/2021, dữ liệu phát hành trái phiếu doanh nghiệp ghi nhận, Bản Việt cũng nắm giữ vị trí vai trò nhà phát hành trái phiếu có lãi suất cao trong ngành ngân hàng, với giá trị phát hành 100 tỷ đồng, lãi suất 8,2%, kỳ hạn 7 năm. Một số các nhà băng cũng tiếp tục phát hành trong tháng 11 với lãi suất cao so với mặt bằng phát hành của ngành như:

Vietcombank với 3 đợt phát hành, trong đó có 2 đợt huy động 950 tỷ đồng và 600 tỷ đồng trái phiếu kỳ hạn 10 năm, 5 năm đầu lãi suất 6,7%, 5 năm sau lãi suất 6,9%.

VietBank phát hành riêng lẻ giá trị 100 tỷ đồng, 5 năm đầu lãi suất theo lãi suất tiết kiệm 12 tháng của 4 ngân hàng Big4 +2,5%; 2 năm cuối lãi suất bằng lãi suất tiết kiệm của 4 ngân hàng Big4+ 3,5%. Theo đó lãi suất tiết kiệm 12 tháng của 4 ngân hàng Vietcombank, VietinBank, BIDV, Agribank hiện đang ở khoảng 5,5%, tham chiếu cho lãi suất của VietBank sẽ ở mức 8% vào 5 năm đầu và 9% cho 2 năm cuối.

Tương tự, MBBank phát hành trái phiếu giá trị 2 đợt 150 tỷ và 200 tỷ đồng, có kỳ hạn 7 năm, tham chiếu lãi suất 4 ngân hàng Bifg4 thì 5 năm đầu ở mức 7%, nếu mua lại trước hạn năm thứ 6 và thứ 7 lãi suất sẽ là 7,7%...

Trong khi đó, ở phía ngược lại, cũng có một số nhà băng phát hành trái phiếu bổ sung vốn kinh doanh, kỳ hạn ngắn hơn, có mức lãi suất rất thấp. Hiệp hội Trái phiếu Việt Nam (VBMA), thống kê trong tháng 11, ngân hàng Đông Nam Á (SeABank) dẫn đầu ngành với 5 đợt phát hành trái phiếu có tổng giá trị 2.000 tỷ đồng, lãi suất 3,7%/năm, kỳ hạn 3 năm. NH TMCP Tiên Phong cũng có giá trị phát hành tương tự với 2 đợt phát hành trái phiếu riêng lẻ trị giá 2.00 tỷ đồng, lãi suất 3,2%/năm, kỳ hạn 3 năm để phát triển hoạt động tín dụng. Ngân hàng Quốc tế (VIB) có 2 đợt phát hành riêng lẻ trị giá 1.150 tỷ đồng, lãi suất 4%, kỳ hạn 4 năm...

Bên cạnh đó, cũng phải nhắc đến đợt phát hành lẻ kỳ hạn 3 năm, trị giá 500 tỷ đồng của An Bình Bank, có lãi suất chỉ 3%, cho thấy lãi suất trái phiếu kỳ hạn ngắn của các ngân hàng theo xu hướng phát hành bổ sung vốn kinh doanh, bên cạnh những nhà băng huy động dài hạn bổ sung vốn cấp 2, đã có sự phân hóa và điều chỉnh về mức rất sâu, từ mức khoảng 3,7%-4,2% của những tháng trước đây, nay chỉ còn ở khoảng 3- 4%/năm.

Tín hiệu của chi phí vốn tăng lên

Việc các ngân hàng liên tục bám đuổi bất động sản trong cuộc đua phát hành trái phiếu doanh nghiệp những tháng qua đã trở nên quen thuộc khi nhu cầu vốn huy động nhà băng cao lên giữa bối cảnh mức tăng trưởng tiền gửi năm 2021 xuống thấp kỷ lục. Từ đầu tháng 12/2021, bên cạnh cầu tăng trưởng tín dụng tăng rất mạnh, thị trường cũng ghi nhận hiện tượng nhiều nhà băng đồng loạt điều chỉnh tăng lãi suất huy động ở các kỳ hạn, đặc biệt là kỳ hạn 12 tháng và trên 12 tháng theo lãi suất thỏa thuận. Điều này cũng được cho là để vừa đáp ứng nhu cầu tăng trưởng tín dụng cuối năm, vừa giúp các nhà băng cải thiện tỷ lệ huy động ngắn hạn cho vay trung, dài hạn.

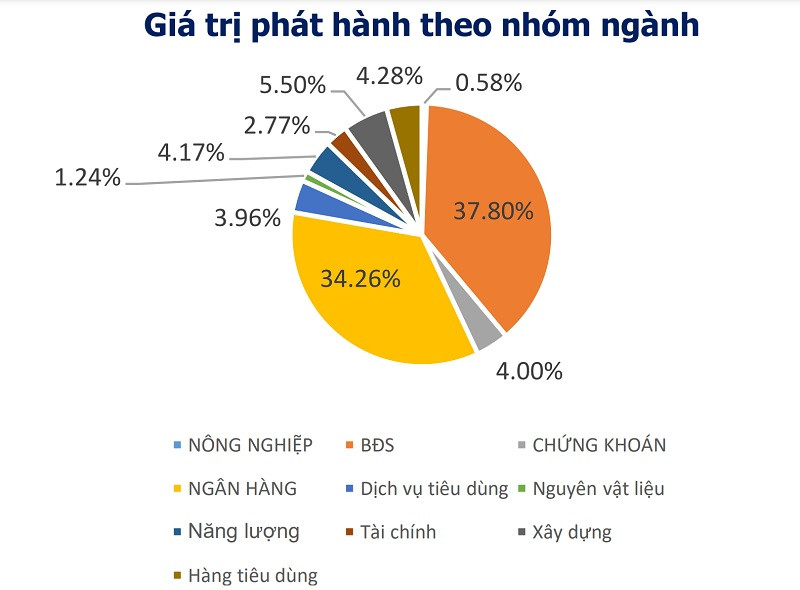

Ngân hàng vẫn tiếp tục phát hành trái phiếu doanh nghiệp đứng thứ 2 sau khối bất động sản trong tháng 11/2021. Nguồn: VBMA

Tuy nhiên, với tiền đề Ngân hàng Nhà nước vẫn đang yêu cầu các ngân hàng giữ lãi suất cho vay thấp và tăng tiết giảm chi phí để giảm lãi suất hỗ trợ khách hàng bị ảnh hưởng bởi COVID-19, phục hồi sản xuất kinh doanh, thì việc các ngân hàng tăng chi phí vốn huy động (qua tăng lãi suất tiết kiệm hoặc qua phát hành trái phiếu lãi suất cao), được giới chuyên gia đánh giá dù có thể làm chi phí vốn huy động nhưng trước mắt, khó có thể làm tăng lãi suất vay. Theo đó, các ngân hàng có chi phí vốn huy động cao sẽ phải tìm cách cân đối với các khoản vốn giá rẻ (ví dụ như nguồn tiền gửi không kỳ hạn -CASA), hoặc sẽ phải chấp nhận giảm biên lợi nhuận để giữ được mặt bằng lãi suất cho vay.

Theo TS. Đinh Thế Hiển, chuyên gia kinh tế, tín hiệu chi phí vốn nhà băng tăng lên, trên thực tế là tuân theo logic trên thị trường vốn 2021-2022, hay nói cách khác là sự bám sát diễn biến của thị trường với những lo ngại về lạm phát, cùng với đó là những tác động của việc siết trái phiếu doanh nghiệp bất động sản, dẫn đến tác động khả năng thu hồi nợ cho vay của ngân hàng từ khối bất động sản nói riêng, và khó khăn trong thu hồi các khoản vay nói chung. Và theo đó các khoản vay bất động sản cũng có thể chịu áp lực nhất định về lãi vay.

Một chuyên gia vẫn lạc quan cho rằng trước mắt, vẫn chưa thể đánh giá đầy đủ về tác động chi phí vốn tăng lên đối với kết quả kinh doanh hay mặt bằng lãi suất cho vay tới đây của các ngân hàng. Trên bình diện chung, trong ngắn hạn ông này giữ quan điểm, ngoài những chương trình hỗ trợ có thể được Nhà nước và Ngân hàng Nhà nước triển khai, những ngân hàng hệ số CASA cao hoặc tỷ lệ dư nợ tín dụng/vốn huy động (LDR) thấp, vẫn sẽ giảm được chi phí vốn trong bối cảnh lãi suất cho vay giảm. Ngoài ra, còn có nguồn vốn vay ưu đãi, tín dụng xanh chi phí thấp từ phía các ngân hàng nước ngoài sẽ bổ trợ cho các ngân hàng tăng tổng vốn. Song về dài hạn, xu hướng chung là các ngân hàng vẫn sẽ phải tăng vốn bằng mọi giá để tăng năng lực cạnh tranh, bao gồm phát hành trái phiếu doanh nghiệp lẫn tăng vốn điều lệ qua phát hành cổ phiếu, bán vốn...