Khi ‘bầu’ Đức cần tiền…

Ngày 8/4, CTCP Hoàng Anh Gia Lai (Mã CK: HAG) vừa tổ chức thành công Đại hội đồng cổ đông thường niên năm 2022 (AGM 2022) với sự tham dự của 376 cổ đông – sở hữu và đại diện cho 469,8 triệu cổ phần, chiếm tỉ lệ 50,66% tổng số phiếu có quyền biểu quyết.

Theo truyền thông trong nước, Chủ tịch HAG Đoàn Nguyễn Đức (‘bầu’ Đức) đã dành hàng tiếng đồng hồ để thuyết phục cổ đông thông qua phương án chào bán riêng lẻ 161,9 triệu cổ phiếu. Với mức giá chào bán 10.500 đồng/cp, HAG kỳ vọng sẽ thu về 1.700 tỉ đồng từ thương vụ này.

Trước nỗi lo ngại của cổ đông về việc phát hành cổ phiếu có thể mang lại rủi ro nếu ‘bắt tay’ với đối tác không có kinh nghiệm, vị Chủ tịch HAG khẳng định vấn đề với doanh nghiệp hiện tại là ‘cần tiền’.

"Chúng tôi đang cần tiền để đầu tư mở rộng, không cần tư vấn", tờ báo nhiều người đọc nhất Việt Nam VNExpress dẫn lời ‘bầu’ Đức cho hay. Cùng với đó, vị Chủ tịch HAG cũng tiết lộ về các đối tác tham gia vào đợt phát hành riêng lẻ, dự kiến là một công ty chứng khoán và Công ty quản lý quỹ Việt Cát.

Quỹ Việt Cát của ai?

Dữ liệu của Uỷ ban Chứng khoán Nhà nước (UBKCNN) chỉ ghi nhận duy nhất một công ty quản lý quỹ có tên ‘Việt Cát’, đó là CTCP Quản lý quỹ Việt Cát (Quỹ Việt Cát) – đặt trụ sở tại tầng 11, toà nhà Doji Tower (Hà Nội).

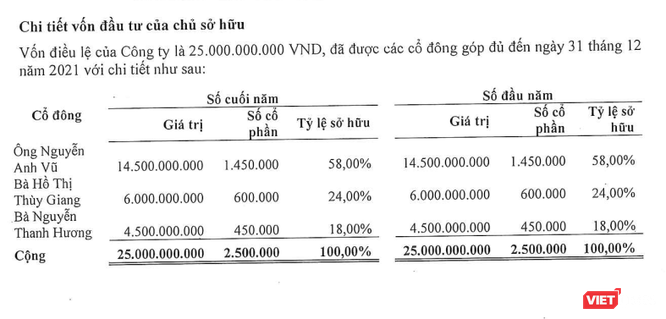

Theo tìm hiểu của VietTimes, cơ cấu cổ đông của Quỹ Việt Cát được ‘thay máu’ triệt để từ nửa cuối năm 2014, với toàn bộ cổ phần được chuyển nhượng cho 3 thể nhân, bao gồm: ông Nguyễn Anh Vũ (1,45 triệu cp; tương đương 58% vốn điều lệ); bà Hồ Thị Thuỳ Giang (600.000 cp; chiếm 24% VĐL); và bà Nguyễn Thanh Hương (450.000 cp; chiếm 18% VĐL).

|

| Có quy mô vốn điều lệ chỉ 25 tỉ đồng, Quỹ Việt Cát khả năng sẽ nhận uỷ thác của nhà đầu tư để tham gia thương vụ phát hành riêng lẻ của HAG |

Sinh năm 1981, ông Nguyễn Anh Vũ, nên biết, là Quyền Tổng giám đốc của CTCP West Lake Luxury, Tổng giám đốc của CTCP Đầu tư dịch vụ Red River – doanh nghiệp thành viên của Doji Group.

Ít ai biết rằng, Quỹ Việt Cát còn dự định đổi tên thành CTCP Quản lý quỹ Tiên Phong - cái tên gợi nhắc đến những ‘mảnh ghép’ khác trong hệ sinh thái của nhà sáng lập Doji Group Đỗ Minh Phú, trong đó có thể kể tới Ngân hàng TMCP Tiên Phong (TPBank - Mã CK: TPB), CTCP Chứng khoán Tiên Phong (Mã CK: ORS).

Doji Group, BCG và hoạt động tái cơ cấu nợ của HAG

Doji Group được xem như là tập đoàn đứng sau Công ty TNHH Blue Hope (Blue Hope) – doanh nghiệp từng nhận chuyển giao 1.100 tỉ đồng trái phiếu chuyển đổi do HAG phát hành từ đối tác ngoại vào ngày 11/5/2017.

Số trái phiếu này sau đó được Blue Hope chuyển nhượng cho 6 cá nhân, rồi chuyển đổi thành 137,5 triệu cổ phiếu HAG.

Sau khi đóng vai trò ‘trung gian’ tái cơ cấu nợ cho HAG, Blue Hope hiện đã tạm ngưng hoạt động.

Cập nhật tới tháng 6/2017, ‘ghế’ Chủ tịch HĐTV của công ty này do bà Đỗ Vũ Phương Anh – sinh năm 1980, con gái của ông Đỗ Minh Phú – đảm nhiệm.

Nhắc đến hoạt động tái cơ cấu nợ của HAG giai đoạn 2016 – 2017, khó có thể bỏ qua nhóm Bamboo Capital (Mã CK: BCG).

Như VietTimes từng đề cập, tháng 5/2016, HAG đã bán cổ phần công ty con là CTCP Xây dựng và Phát triển Nhà Hoàng Anh (HAGL Land) cho một đối tác với mức giá 1.680 tỉ đồng. “Số tiền thu được đã được sử dụng để thanh toán nợ cho Eximbank”, Chủ tịch HAG cho biết.

Song, thay vì bán cổ phần hiện hữu, HAGL Land đã phát hành thêm 56 triệu cổ phần để bán cho đối tác, cụ thể là CTCP Đầu tư Phát triển Công nghiệp và Vận tải (Tracodi – Mã CK: TCD) – công ty con của BCG.

Phân tích của VietTimes cho thấy, BCG khả năng chỉ đóng vai trò trung gian ở thương vụ này.

Bởi theo báo cáo tài chính bán niên năm 2016 của BCG, doanh nghiệp này ghi nhận khoản phải trả ngắn hạn khác lên tới 700 tỉ đồng với CTCP Chăn nuôi Gia Lai; và khoản phải trả dài hạn khác lên tới 440 tỉ đồng với CTCP Gỗ Hoàng Anh Gia Lai – những công ty thân hữu của HAG khi ấy. Ở chiều hướng ngược lại, tính đến ngày 30/6/2016, HAG cho CTCP Chăn nuôi Gia Lai vay dài hạn 1.909 tỉ đồng; và CTCP Gỗ Hoàng Anh Gia Lai vay dài hạn 141 tỉ đồng.

Nên biết, Doji trở thành cổ đông chiến lược của BCG vào tháng 12/2017, sau một thời gian tìm hiểu và ‘nhìn được các điểm chung trong định hướng kinh doanh’.

Dù Doji rục rịch thoái bớt vốn tại BCG từ tháng 12/2019, song mối quan hệ gắn bó giữa giới chủ của hai tập đoàn này vẫn được duy trì, được thể hiện qua những khoản đầu tư qua lại giữa nhóm BCG và TPBank.

Trong đó có thể kể đến việc BCG và TCD đã mua vào tổng cộng 30 triệu cổ phiếu TPB trong đợt phát hành riêng lẻ của TPBank vào cuối năm 2021. Ở chiều hướng ngược lại, ORS đăng ký mua vào 12 triệu cổ phiếu phát hành riêng lẻ của BCG. Chưa dừng lại ở đó, ORS và Quỹ Việt Cát còn đăng ký mua vào 14 triệu cổ phiếu phát hành riêng lẻ của TCD. Lưu ý rằng, ORS cũng là đơn vị thu xếp cho BCG ‘hút’ về hàng nghìn tỉ đồng qua kênh trái phiếu.

Ngoài ra, trong năm 2021, Quỹ Việt Cát còn nhận uỷ thác của nhà đầu tư rót vốn sở hữu 55,5 triệu cổ phiếu của CTCP BCG Energy – thành viên của BCG./.