Bộ Tài chính vừa công bố Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP liên quan đến trái phiếu doanh nghiệp, có hiệu lực từ ngày 16/9. Theo đó, doanh nghiệp phải mua lại trái phiếu doanh nghiệp trước hạn bắt buộc khi vi phạm phương án phát hành (trong đó có phương án sử dụng vốn) hoặc vi phạm pháp luật.

Trước khi Nghị định được ban hành và có hiệu lực, nhiều doanh nghiệp đã nhanh tay mua trái phiếu doanh nghiệp trước hạn.

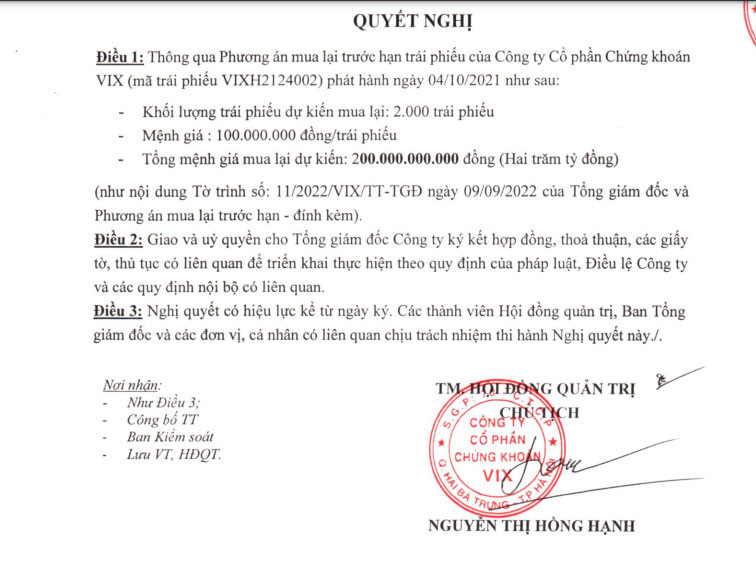

Hôm 9/9, HĐQT CTCP Chứng khoán VIX (VIX) đã thông qua phương án mua lại lô trái phiếu trị giá 200 tỷ đồng phát hành ngày 4/10/2021, với thời gian dự kiến mua lại ngày 4/10. Đây là lô trái phiếu kỳ hạn 3 năm, lãi suất cố định 8%/năm. Lãi suất được trả mỗi năm một lần, kỳ tính lãi đầu tiên là từ 4/10/2021 đến hết ngày 3/10/2022. Ngày thanh toán lãi đầu tiên là 4/10/2022.

Như vậy, lô trái phiếu mà Chứng khoán VIX của cổ đông lớn Nguyễn Văn Tuấn (CEO Tập đoàn Gelex) đã được mua trước hạn hơn 2 năm.

Trước đó, Chứng khoán VIX cũng mua lại toàn bộ 300 tỷ đồng trái phiếu trước hạn phát hành ngày 5/4/2021 và đáo hạn ngày 5/4/2024.

CTCP Tập đoàn Gelex của Tổng Giám đốc Nguyễn Văn Tuấn hôm 19/5/2022 đã hoàn tất mua lại trước hạn toàn bộ lô trái phiếu trị giá 300 tỷ đồng, cũng sớm hơn so với kỳ hạn 2 năm. Số trái phiếu nói trên có kỳ hạn 3 năm, được phát hành ngày 19/5/2021 và lãi suất cố định 8,5%/năm. Lô trái phiếu này được bảo đảm bằng 18 triệu cổ phiếu GEX tại Tập đoàn Gelex và hơn 21 triệu cổ phiếu PXL của CTCP Đầu tư Khu Công nghiệp Dầu khí Long Sơn.

Gelex đã có văn bản đề nghị các trái chủ bán lại trái phiếu trước hạn và thực hiện thu mua theo quy định của pháp luật và theo các điều khoản trong hợp đồng. Giá mua lại mỗi đơn vị bằng tiền mệnh giá cộng thêm tiền lãi. Nguồn vốn thực hiện của công ty là dòng tiền từ hoạt động kinh doanh và đầu tư.

Trong khoảng thời gian từ tháng 5-7, Gelex nhiều lần mua lại trái phiếu trước hạn, trị giá tổng cộng khoảng hơn 1.600 tỷ đồng.

Cả hai cổ phiếu VIX và Gelex trong phiên giao dịch 19/9 đều giảm sàn, khoảng 7%, xuống tương ứng 11.150 đồng/cp và 20.600 đồng/cp. Cổ phiếu VIX giảm 53% trong vòng một năm qua, còn GEX giảm 50% trong vòng 6 tháng.

Gelex là doanh nghiệp nổi lên trong vài năm gần đây sau nhiều vụ thâu tóm các thương hiệu nổi tiếng trong lĩnh vực dây và cáp điện, thiết bị điện và mở rộng sang các ngành nghề kinh doanh tiềm năng khác, trong đó có hạ tầng, logistics, bất động sản và đầu tư thông qua M&A. Sau 5 năm tái cấu trúc, GEX trở thành tập đoàn tư nhân đa ngành theo mô hình holdings. Gần đây, Gelex lấn sang lĩnh vực mới: điện gió.

Đi đôi với các thương vụ M&A, Gelex ghi nhận tổng tài sản và nợ tăng mạnh. Tính tới cuối quý I/2022, Gelex có tổng nợ phải trả đạt gần 39,8 nghìn tỷ đồng, trong đó có gần 22,8 nghìn tỷ đồng là vay và nợ thuê tài chính (dài hạn là hơn 15 nghìn tỷ đồng). Tuy nhiên, sang quý II/2022, tài sản và nợ của Gelex giảm mạnh, xuống tương ứng hơn 24 nghìn tỷ đồng và gần 34,2 nghìn tỷ đồng.

Phát hành sụt giảm, gánh nặng nửa cuối 2022 và 2023

Thị trường trái phiếu doanh nghiệp gần đây phát triển bùng nổ, là kênh huy động vốn quan trọng giúp các doanh nghiệp tư nhân trong nước phát triển mạnh mẽ về quy mô. Tuy nhiên, kênh này cũng có nhiều rủi ro với người cho vay, nhất là khi phát triển quá nóng gần đây. Vụ hơn 10 nghìn tỷ trái phiếu Tân Hoàng Minh bị hủy bỏ và ông chủ Đỗ Anh Dũng bị khởi tố về hành vi lừa đảo cho thấy sự phức tạp và nguy cơ của thị trường này.

Không chỉ VIX và Gelex, nhiều doanh nghiệp khác cũng ồ ạt mua lại trái phiếu trước hạn.

Từ đầu năm tới nay, CTCP Đầu tư hạ tầng kỹ thuật TP.HCM (CII) cũng thanh toán trước hạn nhiều trăm tỷ đồng trái phiếu dù chưa đến hạn. CII cho biết, cho đến cuối năm công ty sẽ “tiếp tục tập trung nguồn lực để thanh toán trước hạn trái phiếu đáo hạn trong năm 2023”.

Nhiều ngân hàng và doanh nghiệp mua lại trái phiếu trước hạn trị giá trên 500 tỷ đồng như: Intimex Việt Nam, Maritime Bank, SHB, TPBank, BIDV, Vinaconex,...

Theo Bộ Tài chính, tính đến cuối tháng 7/2022, sau những động thái chấn chỉnh, trên thị trường có hiện tượng các DN mua lại trước hạn trái phiếu doanh nghiệp với khối lượng lớn. Riêng trong quý II/2022, lượng mua lại lên tới 49,1 nghìn tỷ đồng. Luỹ kế 7 tháng đầu năm, khối lượng mua lại là 86.556 tỷ đồng, tăng 21,4% so với cùng kỳ năm 2021.

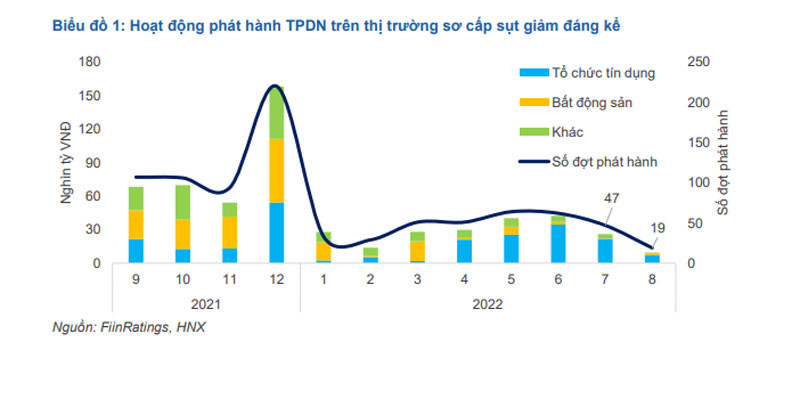

Hoạt động phát hành mới khá ảm đạm. Theo FiinGroup, trong tháng 8 vừa qua, huy động vốn trên thị trường trái phiếu doanh nghiệp sụt giảm, chỉ đạt 9.400 tỷ đồng, giảm 84% so với cùng kỳ và 58% so với tháng trước đó. Hoạt động phát hành vẫn chủ yếu của các ngân hàng. Một số doanh nghiệp bất động sản có hồ sơ tín dụng tốt và minh bạch vẫn huy động được trái phiếu.

Đây là tháng phát hành thấp nhất cả năm trên thị trường trái phiếu doanh nghiệp, thấp hơn cả tháng 2, thời điểm Tết vốn có tính chu kỳ với khối lượng thấp. Theo FiinGroup, nguyên nhân chủ yếu do sự cẩn trọng và chờ đợi các chính sách mới từ cả phía nhà đầu tư lẫn nhà phát hành.

Chính vì thế nên chỉ có 19 đợt phát hành trong tháng 8, chưa tính 3 lô trái phiếu phát hành không thành công của Ngân hàng NN-PTNT Việt Nam.

Áp lực thanh toán trái phiếu còn nặng và có thể gây ra sự eo hẹp dòng tiền trên thị trường tài chính. Theo VNDirect Research, gần 65.000 tỷ đồng trái phiếu doanh nghiệp đáo hạn trong quý III/2022.

Còn theo Bộ Tài chính, trong năm 2023 và năm 2024, khối lượng trái phiếu đến hạn tăng cao so với năm 2022, lần lượt là 271,4 và 329,5 nghìn tỷ đồng.

Trong nghị định mới liên quan đến trái phiếu doanh nghiệp, Bộ Tài chính cũng bổ sung quy định việc xác định nhà đầu tư chứng khoán chuyên nghiệp bằng danh mục chứng khoán phải đảm bảo danh mục nắm giữ có giá trị trung bình từ 2 tỷ đồng tối thiểu trong vòng 180 ngày bằng tài sản của nhà đầu tư, không bao gồm tiền vay.

Những quy định mới sẽ đảm bảo cho thị trường trái phiếu lành mạnh hơn. Tuy nhiên, nguồn vốn được dự báo sẽ căng thẳng ở một số phân khúc trên thị trường. Trước đó, NHNN cho biết sẽ không nâng mục tiêu tăng trưởng tín dụng lên trên 14%, trong khi đó nỗ lực giữ vững tỷ USD. Điều này đồng nghĩa với việc dòng tiền thêm eo hẹp.