|

| Bên trong tiệm vàng, tủ quầy trống trơn, không bảng giá niêm yết giao dịch |

Một số người ở Hà Nội nhiều năm nay muốn nhận và chuyển tiền đi nước ngoài nhanh chóng đều tìm đến những tiệm vàng trên phố Hà Trung (Hà Nội). Sau mỗi lần cơ quan chức năng thông báo về một vụ chuyển tiền chui ra nước ngoài, các tiệm vàng này bỗng trở nên im ắng.

Sẵn sàng nhận giao dịch “chui”

Sáng 21/12, phóng viên (PV) đi một loạt cửa hàng vàng để hỏi giá cả và phương thức chuyển tiền ra nước ngoài. Trong buổi sáng, các tiệm vàng trên phố Hà Trung khá vắng khách.

Bên trong tiệm vàng Q.M, khách hàng lần đầu giao dịch có lẽ không khỏi bất ngờ khi quầy, tủ trống trơn, hoặc có chăng chỉ là một khay vàng miếng nhỏ, lọt thỏm giữa cửa hàng bề thế. Giá vàng cũng không được niêm yết trên bảng kệ.

“Chỉ có một số đầu nậu vàng lớn, có tài khoản ngoại tệ và có nhiều người thân sinh sống ở nước ngoài mới có thể thực hiện được việc chuyển tiền vì phải chuyển đến đích danh một tài khoản tại nước ngoài. Trước đây có thể chuyển mỗi lần từ 100.000 - 300.000 USD nhưng gần đây các ngân hàng tại Việt Nam đã siết chặt quy định. Do vậy phải tách nhỏ khoản tiền, còn khoảng 20.000 USD/lần. Nếu chuyển số tiền lên đến hàng triệu USD phải chuyển nhiều lần, đến nhiều tài khoản và phải thực hiện trong vòng nhiều tuần liền”, Giám đốc một công ty kinh doanh vàng tại Hà Nội.

”Bước vào tiệm vàng T. (Hà Trung, Hà Nội), PV được người đàn ông trong tiệm gợi ý hai hình thức chuyển tiền: Giao tiền tận tay hoặc bắn tiền vào tài khoản người nhận ở nước ngoài. Phổ biến nhất là đô la Mỹ (USD), được các tiệm vàng báo giá 23.230 - 23.260 đồng = 1 USD. Phí chuyển tiền quốc tế khoảng 1%, gần như không có sự chênh lệch giữa các tiệm vàng. Cộng với tỷ giá chệnh lệch khoảng 200 đồng/USD so với tỷ giá hối đoái của các ngân hàng trong nước, mỗi 100.000 USD chuyển đi “cõng” thêm khoảng 1.000 USD phí.

Không chỉ USD, các tiệm vàng tại đây nói họ có thể xử lý bất kỳ nhu cầu chuyển ngoại tệ nào… Nhận yêu cầu chuyển 10.000 SGD (đô là Singapore) đi Singapore, người đàn ông ở tiệm vàng T. lập tức đi vào căn phòng phía trong kiểm tra tỉ giá. Chưa đầy 1 phút sau, người đàn ông quay lại báo giá “bao phí” là 17.675 đồng = 1 SGD. Cách thức giao dịch được giới thiệu là vô cùng đơn giản, khách hàng chỉ cần mang tiền Việt tới tiệm, thu đổi mọi ngoại tệ, chuyển tiền quốc tế nhận ngay hoặc chậm nhất 2 ngày làm việc. Giá bao phí của tiệm vàng trên chênh lệch 300 đồng/ SGD so với tỷ giá ngoại tệ Ngân hàng Nhà nước công bố (21/12).

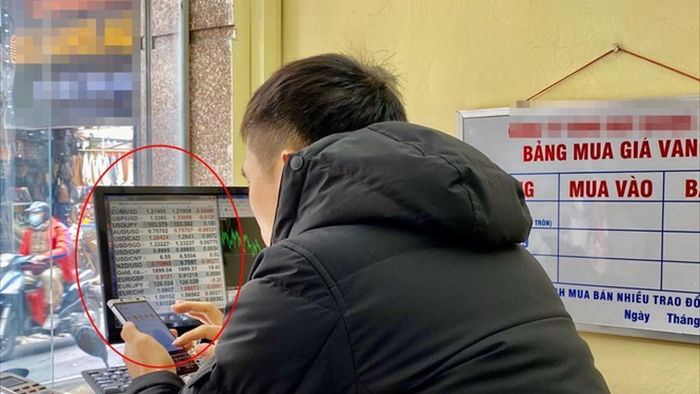

Tiếp tục đặt vấn đề chuyển tiền đi Singapore tại một số tiệm vàng khác trên phố Hà Trung, PV nhận báo giá chênh nhau không đáng kể giữa các cửa hàng. Liên tục quan sát màn hình điện tử “nhảy múa” tỷ giá, người đàn ông tại tiệm vàng A. chốt giá 17.676 đồng = 1 SGD, cam kết nhận trong ngày, đến tận nhà giao dịch nếu khách có nhu cầu. “Cứ có tiền là vào việc, sẽ có giá tốt hơn”, người này chào mời.

Theo quan sát của PV, nhân viên các cửa hàng luôn gọi điện trước khi báo giá các giao dịch chuyển tiền ra nước ngoài. Sau khi tham khảo giá ở đầu dây bên kia, nhân viên cửa hàng vàng mới chốt với khách.

Tiệm vàng chỉ làm “cò”

Giám đốc một công ty kinh doanh vàng tại Hà Nội nói, các công ty vàng có một “đường dây” ngầm chỉ nội bộ trong giới biết với nhau và một số tiệm vàng dù nhận chuyển theo dạng này nhưng thực chất chỉ là “cò” chứ không phải là đơn vị chuyển trực tiếp.

|

“Chỉ có một số đầu nậu vàng lớn, có tài khoản ngoại tệ và có nhiều người thân sinh sống ở nước ngoài mới có thể thực hiện được việc chuyển tiền vì phải chuyển đến đích danh một tài khoản tại nước ngoài. Trước đây có thể chuyển mỗi lần từ 100.000 - 300.000 USD nhưng gần đây các ngân hàng tại Việt Nam đã siết chặt quy định. Do vậy phải tách nhỏ khoản tiền, còn khoảng 20.000 USD/lần. Nếu chuyển số tiền lên đến hàng triệu USD phải chuyển nhiều lần, đến nhiều tài khoản và phải thực hiện trong vòng nhiều tuần liền”, vị này tiết lộ.

Về mức phí chuyển tiền dạng này, theo vị giám đốc, hiện nay phổ biến từ 0,8-1,2%, tùy vào yêu cầu chuyển nhanh hay chậm. Như vậy, nếu chuyển 100.000 USD thì mất từ 800 - 1.200 USD. Thời gian chuyển tiền cũng khá nhanh, thường chỉ trong vòng 24 giờ, chậm nhất cũng chỉ khoảng 3 ngày. Thậm chí, theo vị này, khách giao dịch với số tiền lớn sẽ có nhân viên đến tận nhà hoặc chỉ cần chuyển khoản, không cần mang tiền mặt ra tiệm vàng.

|